有限合伙企业,是指一名以上普通合伙人与一名以上有限合伙人所组成的合伙企业,它是介于合伙与有限责任公司之间的一种企业形式。双方根据有限合伙协议约定分配利润。有限合伙企业由普通合伙人和有限合伙人组成,普通合伙人对合伙企业债务承担无限连带责任,有限合伙人以其认缴的出资额为限对合伙企业债务承担责任。国有独资公司、国有企业、上市公司以及公益性的事业单位、社会团体不得成为普通合伙人。一般有限合伙企业的管理,是由普通合伙人来负责的,具体情况依据合伙企业章程约定执行的。关于投资有限合伙企业的具体涉税处理分析如下。

一、有限合伙企业投资初始取得时的涉税处理

公司与其他企业通过签订投资协议,共同设立合伙企业。初始投资成本的计税基础,为投资或合伙协议约定的实际出资金额。税法在初始取得时仅确定计税基础,无其他涉税处理事项。会计核算入账应依据投资或合伙协议、银行付款凭证、验资报告等相关原始资料处理。

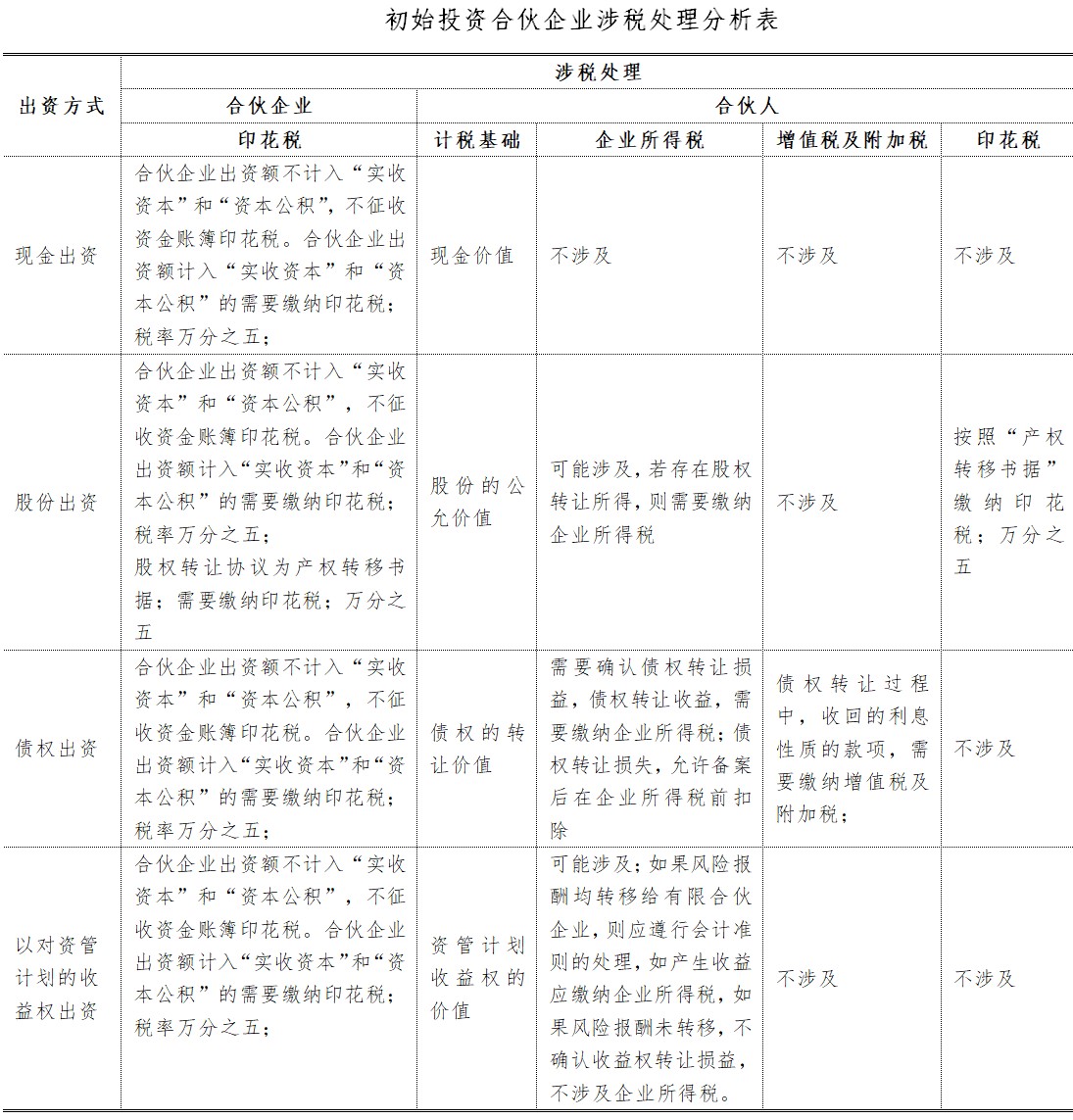

一般合伙制基金出资方式主要有以下四种:一是,直接以现金方式出资成立有限合伙企业;二是,以持有的某公司的股份作价认购有限合伙企业的LP份额;三是,以持有某公司的债权出资到有限合伙企业;四是,以其对资管计划的收益权出资到有限合伙企业;

初始取得时,合伙企业的涉税处理见下表:

二、有限合伙企业投资持有期间税务处理

有限合伙企业投资持有期间,合伙人取得的合伙企业股息分红收益缴纳企业所得税;执行事务的合伙人取得的管理费收益缴纳增值税及附加、企业所得税等其他税费。合伙企业不属于企业所得税的纳税主体,根据其投资类型涉及缴纳增值税及附加税和印花税。

(一)合伙企业分回的收益

1. 增值税及附加

公司作为不执行合伙事务的有限合伙人,取得合伙企业生产经营所得和其他所得收益不属于增值税的应税收入。但如果相关合伙协议中约定收益保证条款及保证合伙份额回购(转让)条款的方式保证投资本金及收益能够全部收回,即无论何种情况合伙人的本金和收益都能得到保证的,则公司从合伙企业取得的收益有可能被税务机关认为是债权投资性质,进而需要按照“贷款服务”6%计算缴纳增值税及相关附加税费。

2.企业所得税

应采用“先分后税”的原则,分回股息红利计入当期应纳税所得额计算缴纳企业所得税。根据《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税[2008]159号)、《合伙企业法》规定,应采用“先分后税”的原则,合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

(二)有限合伙企业管理费收益税务处理

1.增值税

公司作为有限合伙企业的合伙人,根据合伙企业章程约定,可以成为合伙企业普通合伙人,管理合伙企业事务。公司作为合伙企业执行事务的合伙人,管理合伙企业事务而取得的管理费收入,属于应交增值税及附加的应税服务。

2.企业所得税

公司作为合伙企业管理人,管理合伙企业事务而取得的管理费收入,属于应交企业所得税的应税收入。

纳税义务发生时间:根据合同协议约定,管理人取得索取管理收入款项凭据的当天,即为书面合同确定的付款日期的当天;未签订书面合同或者书面合同未确定付款日期的,为应税行为完成的当天。

(三)合伙制基金的几个主要投资类型及涉税处理分析

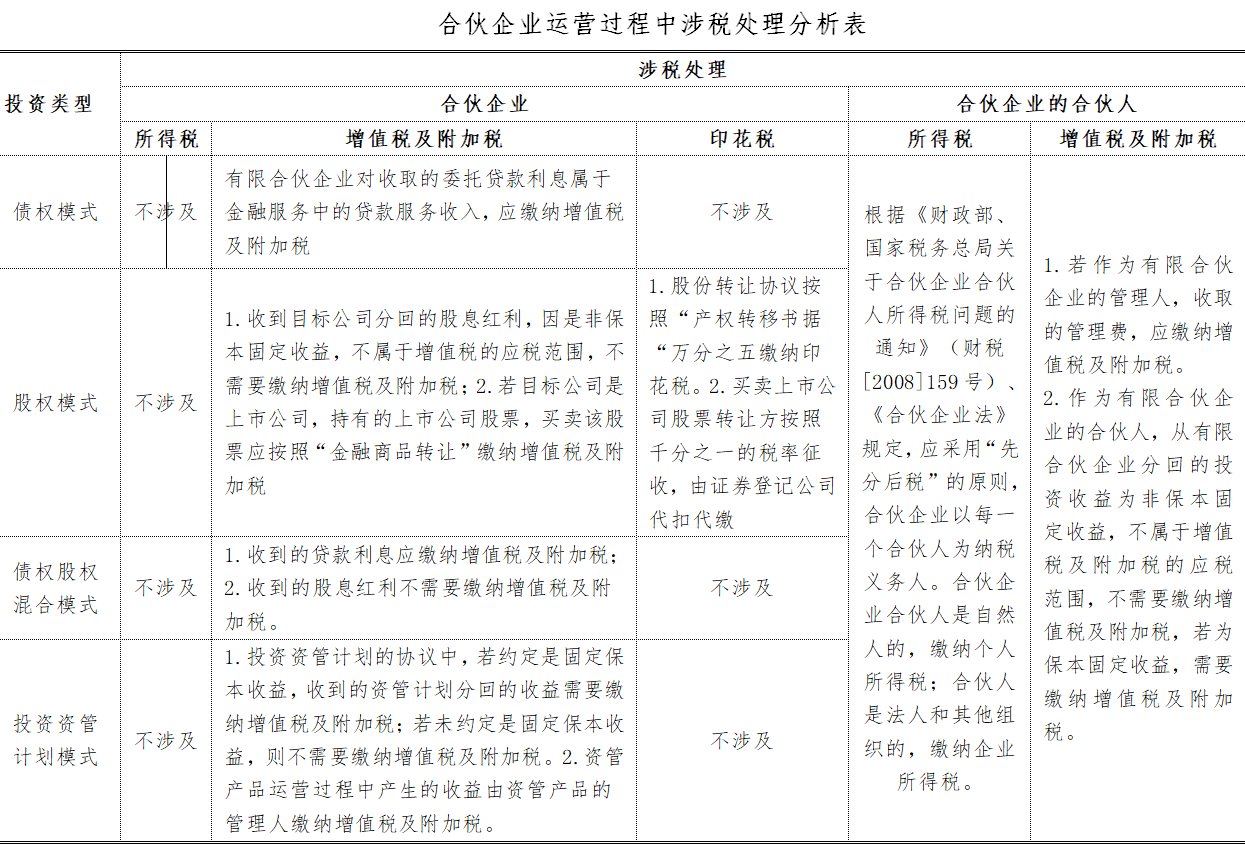

合伙制基金的投资类型多样,以下对四种投资模式进行涉税处理分析:

一是,“债权模式”即向目标公司发放贷款,或投资银行的贷款收益权;

二是,“股权模式”即投资目标公司的股权;

三是:“债权+股权”模式,既向目标公司发放贷款,又投资目标公司的股权。

四是,投资“资管计划”。

具体涉税分析见下表;

三、有限合伙企业投资转让合伙份额的税务处理

有限合伙人可以按照合伙协议的约定向合伙人以外的人转让其在有限合伙企业中的财产份额,但应当提前30日通知其他合伙人。有限合伙人对外转让其在有限合伙企业的财产份额时,有限合伙企业的其他合伙人有优先购买权。

转让有限合伙企业的合伙份额时,以原设立有限合伙企业时的投资金额为合伙份额的计税基础,以转让取得价款减去计税基础的差额确认转让损益,计入当期应纳税所得额计算缴纳企业所得税。

应纳所得税额=(转让价款-投资计税成本)×25%

四、通过合伙企业间接投资的分红重复交税问题

根据《企业所得税法》第二十六条的规定“符合条件的居民企业之间的股息、红利等权益性投资收益”为免税收入,不计入应纳税所得。但是该法第一条又明确:“合伙企业不适用本法。” 因此,对于合伙制基金从被投资企业获得股息收益并再次分配时,不属于居民企业之间的直接投资产生的投资收益,因此不符合《企业所得税法》第二十六条、《企业所得税法法实施条例》第八十三条规定的免税的投资收益。目前,在税务机关的非正式解答和已发生的税务检查案例中,都按照不免税执行。故该部分投资收益不属于免税的投资收益,应并入应纳税所得额计算缴纳企业所得税。相关税收政策参考如下:

《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税[2008]159号)规定,合伙企业以每一个合伙人为纳税义务人。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。合伙企业生产经营所得和其他所得采取“先分后税”的原则。

《企业所得税法》(主席令第63号)规定,在中华人民共和国境内,企业和其他取得收入的组织为企业所得税的纳税人,依照本法的规定缴纳企业所得税。个人独资企业、合伙企业不适用本法。企业分为居民企业和非居民企业。

居民企业,是指依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。根据《企业所得税法》及其《实施条例》的规定,企业的下列收入为免税收入:符合条件的居民企业之间的股息、红利等权益性投资收益。符合条件的居民企业之间的股息、红利等权益性投资收益,是指居民企业直接投资于其他居民企业取得的投资收益。不包括连续持有居民企业公开发行并上市流通的股票不足12个月取得的投资收益。

五、关于是否缴纳增值税保本的相关解释和判断

判断投资收益是否要缴纳增值税,主要从以下两个方面:

第一,如果这种收益属于财税〔2016〕36号文“贷款服务”中明确列举的范围,则无论收益是否固定,都要按贷款服务缴纳增值税。比如债权利息收入、债券利息收入等,这个明确是在36号文“贷款服务”列举范围内的,属于约定到期债务人要偿还本金和利息的情况,与债务人是否有能力偿还无关。

利息收入为各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

第二,以非债权投资作为表现形式,取得的保本收益。

根据财税〔2016〕36号文的规定,保本收益属于贷款服务,需要缴纳增值税,但非保本服务则不需要缴纳增值税。如何界定金融产品的投资收益是保本还是非保本,财政部和国家税务总局在2016年12月份发的财税〔2016〕140号文中给了一个相对明确的规定:即《销售服务、无形资产、不动产注释》(财税〔2016〕36号)第一条第(五)项第1点所称“保本收益、报酬、资金占用费、补偿金”,是指合同中明确承诺到期本金可全部收回的投资收益。140号文说得比较明确,保本还是非保本,就是看合同,如果合同中有明确承诺到期本金全部可收回的,属于保本,要按贷款服务缴纳增值税。如果合同中没有承诺本金到期全部可收回的,算非保本不缴纳增值税。

六、其他需要关注的问题

合伙人收到合伙企业分回的投资收益时企业所得税的纳税义务时间及应纳税所得额的确认,需要我们关注以下问题:

1、纳税义务发生时间:每年12月31日会计核算期末,并入当期企业所得税应纳税所得额。如果会计期末未确认当期投资收益,年末企业所得税汇算清缴时,应将投资收益调增当期应纳税所得额。

2、应纳税所得额的确定

合伙人在计算其缴纳企业所得税时,不得用合伙企业的亏损抵减其盈利。无论合伙企业是否对利润进行分配,合伙人均应按合伙协议对应享有合伙企业应纳税所得额申报缴纳所得税。合伙协议不得约定将全部利润分配给部分合伙人。合伙企业的合伙人按照下列原则确定应纳税所得额:一是合伙企业的合伙人以合伙企业的生产经营所得和其他所得,按照合伙协议约定的分配比例确定应纳税所得额;二是合伙协议未约定或者约定不明确的,以全部生产经营所得和其他所得,按照合伙人协商决定的分配比例确定应纳税所得额;三是协商不成的,以全部生产经营所得和其他所得,按照合伙人实缴出资比例确定应纳税所得额;四是无法确定出资比例的,以全部生产经营所得和其他所得,按照合伙人数量平均计算每个合伙人的应纳税所得额。

特别提示:公司作为合伙企业的合伙人在计算公司应缴纳的企业所得税时,不得用合伙企业的亏损抵减其盈利。

作者:香港宝典免费资料网合伙人 师毅诚

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169