商务部2015年1月19日发布《外国投资法(草案)》的征求意见稿,其中明确提出,协议控制明确规定为外国投资的一种形式。如果法律最终通过,意味着国内存在已久的VIE架构正面临10年来最大变局,其后果是由外国企业或个人控制的VIE企业将无法经营禁止实施目录中列明的领域,中国企业或个人控制的VIE架构海外上市公司也将失去上市基础,最终投资主体可能被迫放弃VIE架构或修改框架。在此,我们将分两期对VIE搭建和拆除时主要涉税事项进行梳理,以供有关投资主体和读者参考。第一期主要梳理VIE构架的控制原理、税务安排和税务风险问题;第二期主要梳理了理VIE构架拆除时,可能遇到的涉税事项及税收政策。

1.VIE构架控制原理

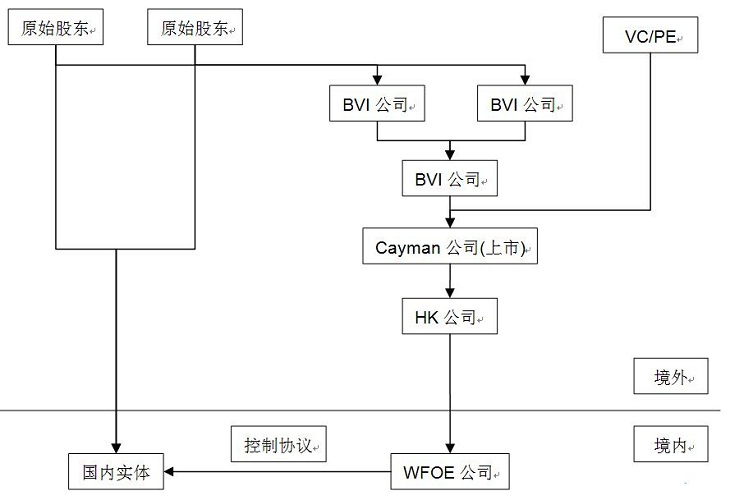

由于国内产业政策对于外资的法律限制,投资主体为了实现境外上市、获得境外资本的投资,而设计的上市框架。VIE模式在中国管制严厉的互联网、传媒、教育等领域广泛存在。所谓VIE模式(Variable Interest Entity,直译为“可变利益实体”),即VIE构架,在国内被称为“协议控制”,是指境外注册的上市实体与境内的业务运营实体相分离,境外的上市实体通过协议的方式控制境内的业务实体,业务实体就是上市实体的VIE(可变利益实体)。

在VIE构架中,境外离岸公司不直接收购境内经营实体,而是在境内投资设立一家外商独资企业,为国内经营实体企业提供垄断性咨询、管理等服务,国内经营实体企业则将其所有净利润,以“服务费”的方式支付给外商独资企业。同时,该外商独资企业还通过一揽子协议,取得对境内企业全部股权的优先购买权、抵押权和投票表决权、经营控制权。

VIE构架主要构架步骤如下:1.企业(指内资经营实体)的创始股东在境外设立一个离岸公司,比如在维京群岛(BVI)或是开曼群岛。2.这个离岸公司与VC、PE及其他的股东,再共同成立一个公司(通常是在开曼),作为上市的主体。3.上市主体公司再在BVI或者是香港全资设立离岸公司。4.该离岸公司再在境内设立一个或多个全资子公司(WFOE)。5.该WFOE与国内运营业务的实体签订一系列协议,以达到完全控制国内实体企业之目的。

一系列协议主要包括:(1)贷款协议:即WFOE贷款给内资经营实体的股东,股东将资金注入企业发展业务。(2)股权质押协议:内资企业的股东将其持有的实体企业的股权完全质押给WFOE。(3)独家顾问服务协议:通过该协议实现利润转移,协议规定由WFOE向经营实体企业提供排他性的知识产权及技术顾问服务,而实体公司向WFOE支付的费用额为全年的净利润。(4)资产运营控制协议:通过该协议,由WFOE实质控制经营实体的资产和运营。(5)认股权协议:即当法律政策允许外资进入实体公司所在的领域时,WFOE可提出收购实体公司的股权,成为法定的控股股东。(6)投票权协议:通过该协议,WFOE可实际控制经营实体董事会的决策或直接向董事会派送成员。通过这一系列的控制协议,内资经营实体实质上已经等同于WFOE的“全资子公司”。

2. VIE构架的税收安排及风险

2.1 WFOE公司的税收安排及风险

2.1.1税收安排降低整体税收成本

WFOE公司作为外商投资企业,往往比境内实体企业更容易享受税收优惠。VIE构架通过复杂的业务合作协议、表决权代理协议、技术许可与服务协议、许可协议、股权质押、董事指派等方式实现对境内实体的间接控制,将境内实体的大部分运营利润转移到WFOE公司,而享受税收优惠,大大降低了整个构架的税收成本,提高了经营业绩。

2.1.2关联交易非公允的税收风险

《税收征管法》第三十六条企业或者外国企业在中国境内设立的从事生产、经营的机构、场所与其关联企业之间的业务往来,应当按照独立企业之间的业务往来收取或者支付价款、费用;不按照独立企业之间的业务往来收取或者支付价款、费用,而减少其应纳税的收入或者所得额的,税务机关有权进行合理调整。企业所得税法中也有一般反避税的条款,2014年12月2日国家税务总局又颁布了《一般反避税管理办法(试行)》(国家税务总局令2014年第32号)。境内实体企业和WFOE公司、以及境外企业之间的利益转移可能被主管税务机关关注并进行合理调整。

2.2HK公司作为非居民企业的税收利益及风险

2.2.1低税率的预提所得税

VIE构架中,HK公司作为非居民企业安排,在中国境内设立WFOE公司,WFOE公司的利润返回香港公司时,可以享受5%的预提所得税。而对于其他地区的离岸公司,根据规定需缴纳20%的预扣税,实际操作中征收10%或更低税率。

2.2.2被认定为居民企业的税收风险

《国家税务总局关于境外注册中资控股企业依据实际管理机构标准认定为居民企业有关问题的通知》(国税发〔2009〕第082号)规定,境外中资企业同时符合以下条件的,根据企业所得税法第二条第二款和实施条例第四条的规定,应判定其为实际管理机构在中国境内的居民企业,并实施相应的税收管理,就其来源于中国境内、境外的所得征收企业所得税。根据文件规定,中国主要投资者的主管税务机关可以根据所掌握的情况对其是否属于中国居民企业做出初步判定,层报国家税务总局确认。如果HK公司被认定为实际管理机构在中国境内的居民企业(非境内注册居民企业),HK公司应就其来源于中国境内、境外的所得征收企业所得税按25%征税,而向非居民企业支付的股息也会被征收5%的股息税。

2.3 Cayman公司股东的税收利益及风险

2.3.1股东不征收税收利益

VIE构架可以利用CAYMAN公司上市融资。融资后,股东分红,出让股份(资本利得)和出让股票等所分得的红利可直接归于BVI公司。对于BVI公司,当地政府对于来源于境外的收入不征收税收。对于BVI公司的股东而言,如果红利留在BVI公司内就不需要缴纳个人所得税,因此可以达到免除缴纳个人所得税的目的。

2.3.2 CFC条款的税收风险

受控外国企业(CFC)指由居民企业,或者由居民企业和中国居民控制的设立在实际税负低于我国25%税率水平50%的国家(地区),出于非合理经营需要而对利润不作分配或者减少分配的外国企业。按照企业所得税法的规定,CFC利润中应归属于该居民企业的部分,应当计入该居民企业的当期收入。CFC对为境外上市而设立的特殊目的公司(BVI)控股公司可能产生巨大影响。境内居民或境内企业设立一系列特殊目的公司,通过架构设计奖境内实体的利润通过直接或间接转移并留存到避税天堂的壳公司,而对利润不做分配或减少分配,都可能落入CFC条款的监管范围。

3.小结

相关投资者利用VIE构架,避开了中国有关法律的限制,在 VIE 架构庇护下成功实现在海外上市,并获得了一定的税收利益,但投资者也应注意到其中累计的税务风险也不可小觑,尤其在中国《外国投资法》修改之际,当VIE面临大变局时,被迫拆除或主动修改原来的构架时。

本文由中汇税务风险管理与技术部编写,目的是协助中汇税务专业人员提供更优质的服务,并与对税务专业知识感兴趣的社会各界人士分享我们的成果。但文中所提及的相关政策实际适用,因具体事实而不同,具体税务事宜,请读者结合实际或咨询税务专业人士。