创业投资和天使投资是促进大众创业、万众创新的重要资本力量,是促进科技创新成果转化的助推器,是落实新发展理念、推进供给侧结构性改革的新动能。近日,国家税务总局发布《关于创业投资企业和天使投资个人税收试点政策有关问题的公告》(国家税务总局2017年第20号公告),明确财税【2017】38号文中关于公司制创投企业、有限合伙制创投企业合伙人及天使投资个人可按照其对初创科技企业投资额的70%抵减应纳税所得额的政策优惠的执行口径。此次公告的发布,也是为了税收优惠能够精准的落地,保证在京津冀、上海、广东、安徽、四川、武汉、西安、沈阳8个全面创新改革试验地区和苏州工业园区的创业投资企业和天使投资个人税收政策试点能够顺利开展。我们将对20号公告的执行口径进行解读,按照新的口径对前一篇文章《令人挠头的创投税收优惠计算——创投基金急需建立税务内控制度》进行修改,并就20号公告存在的问题进行分析。

内容提要:本文主要根据20号公告的口径,分析投资期限要求和投资比例计算问题。

一、投资期限规定

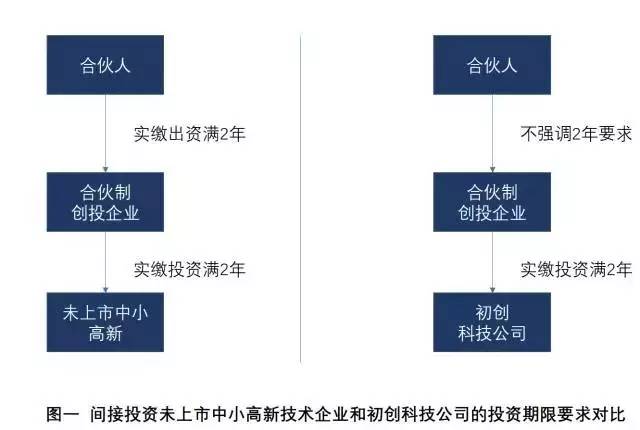

(一) 间接投资未上市中小高新技术企业

根据《国家税务总局关于有限合伙制创业投资企业法人合伙人企业所得税有关问题的公告》(国家税务总局公告2015年第81号)的规定:“有限合伙制创业投资企业采取股权投资方式投资于未上市的中小高新技术企业满2年(24个月,下同)的,其法人合伙人可按照对未上市中小高新技术企业投资额的70%抵扣该法人合伙人从该有限合伙制创业投资企业分得的应纳税所得额,当年不足抵扣的,可以在以后纳税年度结转抵扣。所称满2年是指2015年10月1日起,有限合伙制创业投资企业投资于未上市中小高新技术企业的实缴投资满2年,同时,法人合伙人对该有限合伙制创业投资企业的实缴出资也应满2年。”也就是说要求合伙人对合伙创投企业、合伙创投企业对初创科技公司的投资期限都要满足2年要求。

(二) 间接投资初创科技公司

20号公告明确,《通知》第一条称满2年是公司制创投企业、合伙创投企业、天使投资个人投资于初创科技型企业的实缴投资满2年,投资时间从初创科技型企业接受投资并完成工商变更登记的日期算起。并且仅强调合伙创投企业投资于初创科技型企业的实缴投资满2年,取消了对合伙人对该合伙创投企业的实缴出资须满2年的要求,也就是不强调合伙人对该合伙创投企业的实缴出资也要满2年的。

需要注意的是,38号文中对于取得方式的规定有:“享受本通知规定的税收试点政策的投资,仅限于通过向被投资初创科技型企业直接支付现金方式取得的股权投资,不包括受让其他股东的存量股权。”因此,只是对合伙创投企业对初创科技公司的投资方式有限制,并没有限制自然人和法人合伙人(下文统称合伙人)取得合伙企业份额的方式。如果在合伙创投企业已经投资了标的公司之后,合伙人才进入该合伙企业,会导致合伙创投企业已经对初创科技公司投资满2年,但合伙人对合伙创投企业出资不满2年,主要情形有:合伙人后期增资、合伙人取得其他合伙人转让的合伙份额等,我们认为,既然38号文没有特别规定合伙人后期进入合伙创投企业的方式,那么不管是增资还是承接合伙份额,就都可以享受限额抵扣政策,但是前提是都要实缴出资,我们在下文中会解释。

二、投资额和出资比例的规定

38号文第三条第三项规定:“本通知所称投资额,按照创业投资企业或天使投资个人对初创科技型企业的实缴投资额确定。合伙创投企业的合伙人对初创科技型企业的投资额,按照合伙创投企业对初创科技型企业的实缴投资额和合伙协议约定的合伙人占合伙创投企业的出资比例计算确定。合伙人从合伙创投企业分得的所得,按照《财政部 国家税务总局关于合伙企业合伙人所得税问题的通知》(财税〔2008〕159号)规定计算。”20号公告解释这里的出资比例是指按投资满2年当年年末各合伙人对合伙创投企业的实缴出资额占所有合伙人全部实缴出资额的比例计算。

这里强调实缴的概念,比如,2017年1月1日A、B两个合伙人对甲合伙创投企业认缴出资1000万,1月份A合伙人只实缴出资800万,剩余的200万2018年追加,B合伙人1000万全部实缴。同时1月20日甲合伙创投企业投资初创科技公司a1,那么在投资初创科技公司a1满2年的2019年的年末, A合伙人只能就实缴出资的800万计算出资比例,也就是800/(800+1000)*100%=44.44%。

三、存在问题及建议

根据前文,20号公告不强调合伙人对合伙创投企业的投资期限满2年,那么如果合伙人后期进入合伙企业,也就是在合伙创投企业投资初创科技公司之后,再进入合伙企业,也是可以享受限额抵扣政策的。

我们在实务中发现,有合伙企业在合伙协议一般会约定后期进入的合伙人不享有前期项目的收益,那么在收益分配的时候也不会分配给后来的合伙人,但是38号文和20号公告规定的合伙人计算限额抵扣公式是固定的,如下:

某合伙人限额抵扣的投资额=(合伙创投企业对初创科技公司的投资额*某合伙人对合伙创投企业的实缴出资额/所有合伙人全部实缴出资额)*70%

如果对于前期投资的初创科技公司满2年的当年,不对后期进入的合伙人分配收益,但是是否需要重新确定其他合伙人的出资比例?因为,后期进入的合伙人并没有对初创科技公司间接出资,合伙创投企业对初创科技公司所有的投资额都是来自其他前期进入的合伙人的出资额,那么后期进入的合伙人就不存在限额抵扣问题,但是按照38号文固定的投资额计算公式,后期进入的合伙人的存在却稀释了本该由其他合伙人享有的符合条件限额抵扣投资额。

我们通过一个案例来分析:

案例

2017年1月3日,甲、乙两个合伙人分别实缴出资了200万和300万成立合伙创投企业A,1月20日A合伙创投企业成立了初创科技公司a1,实缴投资额400万,2018年1月3日,丙后期现金增资500万(实缴)成为合伙创投企业A 的合伙人,合伙协议约定,后期进入的丙不享有和负担前期项目的收益或亏损。2019年A合伙创投企业投资初创科技公司a1满2年,假设2019年A投资a1实现收益240万,那么只对甲、乙两个合伙人进行收益分配。

在享有限额抵扣优惠政策时,按照38号文的规定,可以得出:

1、甲限额抵扣的投资额=合伙创投企业对初创科技公司的投资额*甲合伙人对合伙创投企业的实缴出资额/所有合伙人全部实缴出资额=400*200/(200+300+500)*70%=56万

2、乙限额抵扣的投资额=合伙创投企业对初创科技公司的投资额*乙合伙人对合伙创投企业的实缴出资额/所有合伙人全部实缴出资额=400*300/(200+300+500)*70%=84万

也就是说这种情况下,被后期进入的丙分摊了投资额400*500/(200+300+300)*70%=140万

但是,2019年的收益,根据合伙协议不对丙进行分配,那么丙就不会存在限额抵扣,本身合伙创投企业A对a1的投资额400万就全部来自于甲、乙两个合伙人对合伙创投企业A的出资,所以原则上合伙创投企业A对a1的投资额400万的70%部分,就应该在甲、乙两个合伙人之间进行分配,如果按照38号文的公式,那么就是在甲、乙、丙三个合伙人之间进行分配了,但是丙并没有对a1出资,那么丙就不能分担限额抵扣的部分。

我们的建议

因此,我们建议国家税务总局明确,如果新进入合伙人在合伙协议中不参与某创投分配就不计算限额抵扣,只由实际出资的合伙人才享受限额抵扣政策,按照原实缴出资比例进行计算抵扣。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169