近年来,我国会计准则的更新频率明显加快,多个准则被更新或修订。同时,与之配套的准则解释、准则适用案例说明等补充文件雨后春笋般出台。可以说,新一轮的准则变革风暴已经拉开大幕。

但是,我国的企业所得税法及其配套的处理原则的政策变更则需要更复杂的流程,更深入的调研。这也很大程度上造成了过去几年,税会差异并未真正出现“全面消除”的趋势,而是在某些特定业务领域和特殊行业,呈现出税会差异逐渐拉大的情形。本文中,笔者基于对新收入准则中“附有销售退回条款销售”的会计处理原则及对应企业所得税的规定的政策分析,基于实际案例简要分析在新准则下,纳税人处理附有销售退回条款销售业务时应关注的税会差异调整与风险管理。

一、案例解析

我们选取一个财政部的会计准则解释中相似的案例来分析该业务的税会差异事项:甲公司是一家食品销售公司。2020年10月1日,甲公司向乙公司销售5000件食品,单位销售价格为50元,单位成本为40元,开出的增值税专用发票上注明的销售价格为25万元,增值税税额为3.25万元。食品已经发出,但款项尚未收到。根据协议约定,乙公司应于2020年12月1日之前支付货款,在2021年3月31日之前有权退还未实现销售部分的临期食品。发出食品时,甲公司根据过去的经验,估计该批食品的退货率约为20%:在2020年12月31日,甲公司对退货率进行了重新评估,认为只有10%的食品会被退回,2021年3月31日发生销售退回,实际退货量400件。甲公司为增值税一般纳税人,适用13%的增值税税率,食品发出时纳税义务已经发生,实际发生退回时取得税务机关开具的红字增值税专用发票。假设食品发出时控制权转移给乙公司。

上述案例中,甲公司作为一个典型的发生附有销售退回条款销售业务的企业,其2020年和2021年的财税处理与纳税调整应该如何处理呢?笔者的建议如下:

(一)甲公司2020年的财税处理与纳税调整

1.甲公司的会计处理按照新收入准则,如下所示:

(1)2020年10月1日发出食品时:

借:应收账款 28.25万元

货:主营业务收入 20.00万元(25万元×80%)

预计负债—应付退货款 5.00万元(25万元×20%)

应交税费-应交增值税(销项税额) 3.25万元(25万元*13%)

借:营业务成本 16.00万元(20万元×80%)

应收退货成本 4.00万元(20万元×20%)

货:库存商品 20.00万元

(2)2020年12月1日前收到货款时:

借:银行存款 28.25万元

货:应收账款 28.25万元

(3)2020年12月31日,甲公司对退货率进行重新评估

借:预计负债-应付退货款 2.50万元(25万元×10%)

贷:主营业务收入 2.50万元(25万元×10%)

借:主营业务成本 2.00万元(20万元×10%)

贷:应收退货成本 2.00万元(20万元×10%)

2.税会差异及纳税调整

2020年,甲公司在实际企业所得税申报环节,上述业务将面临税会差异,具体差异情况及纳税调整分析如下:根据前述企业所得税相关规定,原则上企业所得税层面不认可“预计类”事项,即2020年,甲公司基于该业务应确认的应纳税所得额25万元,同时允许在甲公司当年企业所得税税前扣除的成本20万元。这就与甲公司当年在会计上确认收入22.5万元,结转成本18万元出现了收入确认方面的税会差异为2.5万元,成本结转方面差异为2万元。即当年度,甲公司理论上应纳税调增2.5万元,纳税调减2万元。

(二)甲公司2021年的财税处理与纳税调整

1.2021年,甲公司的会计处理按照新收入准则,如下所示:

2021年3月31日发生销售退回,实际退货量400件。

借:库存商品 1.6万元(400×0.004万元)

预计负债-应付退货款 2.50万元

应交税费-应交增值税(销项税额) 0.26万元(400×0.005万元×13%)

贷:应收退货成本 1.60万元

主营业务收入 0.50万元

银行存款 2.26万元(400×0.005万元×1.13)

借:主营业务成本 0.40万元

贷:应收退货成本0.40万元

2.税会差异及纳税调整

2021年,甲公司在实际企业所得税申报环节,上述业务将面临税会差异,具体的税会差异情况及分析与纳税调整分析如下:2021年甲公司实际发生退回400件商品,在企业所得税层面,允许扣减当年企业所得税应纳税所得额2万元,相应的,企业所得税税前允许扣除的成本应冲回1.6万元;2021年甲公司在会计上确认收入0.5万元,结转成本0.4万元。因此,2021年甲公司在收入确认方面税会差异为-2.50万元,在成本结转方面税会差异为-2.00万元。即当年度,甲公司理论上应纳税调增2万元,纳税调减2.5万元。

二、纳税调整的申报争议及选择

对于附条件销售退回销售的税会差异的纳税调整的具体申报方式,实务中有着前述不同的观点:

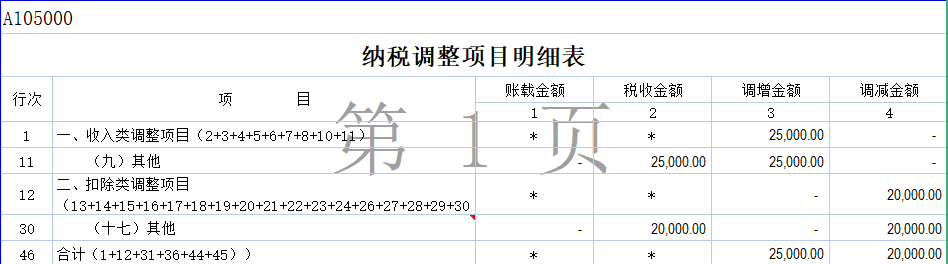

第一种观点的理由是基于《A105000纳税调整项目明细表》的填表说明中提出——收入类调整项目(九)其他:填报其他因会计处理与税收规定有差异需要纳税调整的收入类项目金额,扣除类调整项目(十七)其他:填报其他因会计处理与税收规定有差异需要纳税调整的扣除类项目金额,企业将货物、资产、劳务用于捐赠、广告等用途时,进行视同销售纳税调整后,对应支出的会计处理与税收规定有差异需要纳税调整的金额填报在本行。

基于第一种观点,2020年甲公司的纳税调整情况如下所示:

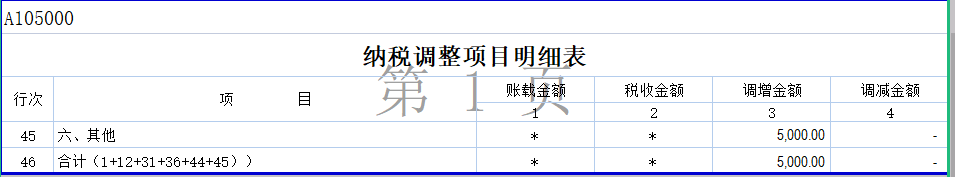

第二种观点的理由是基于填表说明指出,该行填报其他会计处理与税收规定存在差异需要纳税调整的项目金额,包括企业执行《企业会计准则第14号——收入》(财会(2017)22号发布)产生的税会差异纳税调整金额。

基于第二种观点,2020年甲公司的纳税调整情况如下所示:

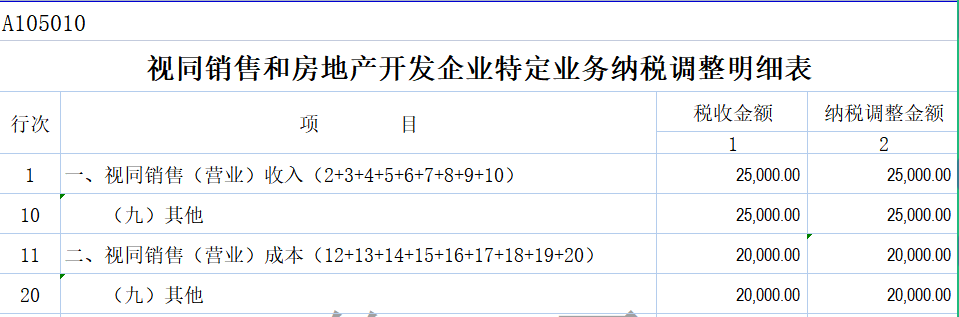

第三种观点的理由是基于填表说明指出,视同销售(营业)收入:填报会计处理不确认销售收入,而税收规定确认为应税收入的金额。(九)其他:填报发生除上述列举情形外,会计处理不作为销售收入核算,而税收规定确认为应税收入的金额。视同销售(营业)成本:填报会计处理不确认销售收入,税收规定确认为应税收入对应的视同销售成本金额。(九)其他:填报发生除上述列举情形外,会计处理不确认销售收入,税收规定确认为应税收入的同时予以税前扣除视同销售成本金额。

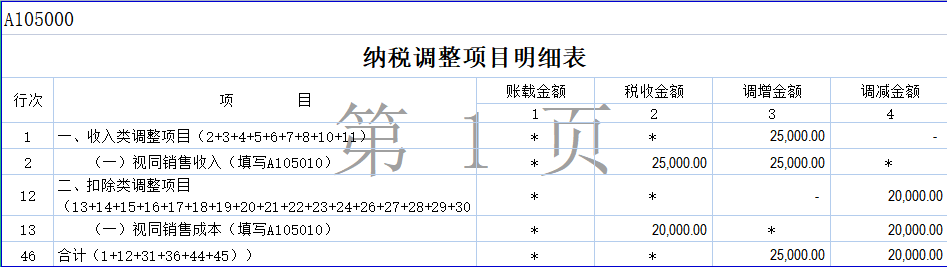

基于第三种观点,2020年甲公司的纳税调整情况如下所示:

第一步:填写《A105010视同销售和房地产开发企业特定业务纳税调整明细表》

第二步:填写(网上申报自动填录)《A105000纳税调整项目明细表》

笔者赞同第三种观点,以甲公司2020年的税会差异为例,一方面,2020年甲公司在收入确认方面税会差异为2.5万元,在成本结转方面差异为2万元,即2020年甲公司在税收上有2.5万元需要确认为收入,2万元需要确认为成本,而会计上不确认为收入和成本,其符合视同销售(营业)收入/成本的填报的基本要求;另一方面,该调整在不违背当前企业所得税法律法规的前提下,在发生附条件销售业务的年度,形成了因视同销售收入增加对应的企业广宣费和业务招待费的扣除基数的增加,而从企业所得税法律法规的基本原理分析,发生上述调整的前提即为企业所得税层面已经确认上述差异应该归属当年度的企业所得税应纳税所得额,因此其作为相关费用扣除基数的税法逻辑准确,同时,作为时间性差异,在销售退回实际发生环节,上述“基数”也将一并冲回。

三、纳税人实际业务处理的合规性风控应对

在实务中,基于上述税会差异,纳税人如果无法做到准确把握会计处理原则与企业所得税法律法规原理,很容易出现实操错误从而引发涉税风险。因此,笔者建议存在此类业务的纳税人做好以下应对:

一方面,对于存在预计销售退回的变更和实际销售退回业务的企业,应及时、准确的进行会计处理,避免相关税务风险。企业预计销售退回的改变和实际销售退回的发生都会对会计上确认的收入和成本产生影响,进而会影响税会差异和当期的应纳税所得额,如果相关事项发生企业没有及时、准确的进行会计处理,则会造成企业当期多缴或少缴税款。

另一方面,建议做好税会差异登记台账,准确进行纳税申报。如果该业务属于企业的经常性业务,企业需要做好税会差异登记台账,准确记录业务发生时的税会差异,以便在进行企业所得税汇算清缴时,针对该事项进行准确的纳税调整。

作者:中汇盛胜(北京)税务师事务所助理经理 杨高伟

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169