2014年国家财税主管部出台了有关固定资产折旧税收新政策,包括《财政部国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)和《国家税务总局关于固定资产加速折旧税收政策有关问题的公告》(国家税务总局公告2014年第64号),这些政策的落实对有效缓解企业资金压力,鼓励企业加大技术改造力度和研发投入将产生巨大作用,但新政策对企业应享受的研发费用加计扣除优惠的影响值得相关纳税人关注,我们在此梳理了几个关注点,以供读者参考。

关注点一:用于研发活动的仪器、设备范围内未发生变化。

固定资产折旧税收新政用于研发活动的仪器、设备口径未发生变化,仍是指专门用于研发活动的仪器、设备的折旧费。

64号公告第二条中规定,用于研发活动的仪器、设备范围口径,按照《国家税务总局关于印发(企业研究开发费用税前扣除管理办法(试行))的通知》(国税发〔2008〕116号)或《科学技术部财政部国家税务总局关于印发(高新技术企业认定管理工作指引)的通知》(国科发火〔2008〕362号)规定执行。

国税发〔2008〕116号中规定,可以加计扣除的仪器设备是指专门用于研发活动的仪器、设备的折旧费。国科发火〔2008〕362号中有关折旧费用与长期待摊费用,包括为执行研究开发活动而购置的仪器和设备以及研究开发项目在用建筑物的折旧费用,包括研发设施改建、改装、装修和修理过程中发生的长期待摊费用。但是根据国税发〔2008〕116号的规定,显然不包括研究开发项目在用建筑物的折旧费用。因此,可以加计扣除的仪器设备仍指专门用于研发活动的仪器、设备的折旧费。

关注点二:共用的仪器、设备的折旧费,不允许加计扣除。

财税〔2014〕75号规定,对6个行业的小型微利企业2014年1月1日后新购进的研发和生产经营共用的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法。但根据国税发〔2008〕116号规定,可以加计扣除的仪器设备仍是指专门用于研发活动的仪器、设备的折旧费。而研发和生产经营共用的仪器、设备所发生的折旧、费用等金额,不能享受研发费用加计扣除政策。当期其他行业的企业研发和生产经营共用的仪器、设备所发生的折旧、费用等金额,也不能享受研发费用加计扣除政策

关注点三: 专门用于研发活动的仪器、设备享受折旧优惠政策的,折旧费用可加计扣除须在会计上已作处理。

64号公告规定第二条规定,企业在2014年1月1日后购进并专门用于研发活动的仪器、设备,单位价值不超过100万元的,可以一次性在计算应纳税所得额时扣除;单位价值超过100万元的,允许按不低于企业所得税法规定折旧年限的60%缩短折旧年限,或选择采取双倍余额递减法或年数总和法进行加速折旧。64号公告规定第二条第三款规定,企业专门用于研发活动的仪器、设备已享受上述优惠政策的,在享受研发费加计扣除时,按照《国家税务总局关于印发(企业研发费用税前扣除管理办法(试行))的通知》(国税发〔2008〕116号)、《财政部国家税务总局关于研究开发费用税前加计扣除有关政策问题的通知》(财税 〔2013〕70号)的规定,就已经进行会计处理的折旧、费用等金额进行加计扣除。

上述规定,意味着只有在会计上进行加速折旧处理的折旧、费用,才能享受加计扣除。而《国家税务总局关于企业所得税应纳税所得额若干问题的公告》(国家税务总局公告2014年第29号)规定,企业按税法规定实行加速折旧的,其按加速折旧办法计算的折旧额可全额在税前扣除,即企业在享受加速折旧税收优惠政策时,不需要会计上也同时采取与税收上相同的折旧方法。而计算扣除的加速折旧不能享受加计扣除优惠。

案例:某公司2014年专门用于研发活动的仪器、设备账面按5年折旧,本期会计上的折旧费用为50万元,但该部分固定资产符合加速折旧的条件,税收上按加速折旧办法计算的折旧额为80万元,则2014年税前可列支的折旧费用为80万元,但可享受加计扣除的折旧是会计上的折旧费用为50万元。

关注点四: 2014年12月购入专门用于研发活动的仪器、设备享受折旧优惠政策问题。

企业所得税法实施条例第五十九条规定,企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。因此,企业固定资产享受缩短折旧、加速折旧的时间应符合上述规定,也应在投入使用月份的次月起享受。这点对于2014年12月购入的专门用于研发活动的仪器、设备使用优惠政策时应注意。

案例:某公司2014年12月购入专门用于研发活动的仪器、设备150万元,未享受折旧优惠时,按10年计提,折旧应从2015年1月开始计提,但企业认为符合2014年1月1日后购进的固定资产(包括自行建造),允许按不低于企业所得税法规定折旧年限的60%缩短折旧年限,或选择采取双倍余额递减法或年数总和法进行加速折旧的优惠政策,账面缩短折旧年限按6年计提,计提折旧25万元。根据企业所得税法实施条例的规定,2014年12月不应计提折旧,因此该折旧不能税前列支,也不能适用加计扣除。

假如专门用于研发活动的仪器、设备价值为100万以下,情况又如何呢?对于所有行业企业在2014年1月1日后购进并专门用于研发活动的仪器、设备,单位价值不超过100万元的可一次性在计算应纳税所得额时扣除时点是否也要在投入次月(2015年1月)才可以享受似乎存在争议。有观点认为,不能突破上位法的规定,上述仪器、设备虽然可以一次性在计算应纳税所得额时扣除,但仍需按固定资产管理,享受一次性扣除的时点应该和固定资产可以计提折旧的时间一致,应2015年1月才可以享受,但也有观点认为,既然已经允许一次性在计算应纳税所得额时扣除,已经作为费用化处理,购入当月(2014年12月)就可以享受一次性扣除。上述不同观点会造成2014年企业所得税汇算清缴和加计扣除的差异,有待进一步明确。

小结

2014年企业对研发费用加计扣除进行税务处理时,需要考虑固定资产折旧税收新政策的影响。所有企业首先需注意,可允许加计扣除的研发活动的仪器、设备范围未变化,仍指专门用于研发活动的仪器、设备的折旧费;其次,研发和生产经营共用的仪器、设备的折旧费不允许加计扣除,尤其是6个行业的小型微利企业,研发和生产经营共用的仪器、设备的折旧费虽然可享受固定资产折旧税收新政策一次性扣除或缩短折旧年限或采取加速折旧,但仍不能允许加计扣除。再次,对于可缩短折旧年限或采取加速折旧的方法的2014年1月1日后新购进的专门用于研发的仪器、设备,只有会计上已作处理的折旧费用,可以加计扣除。

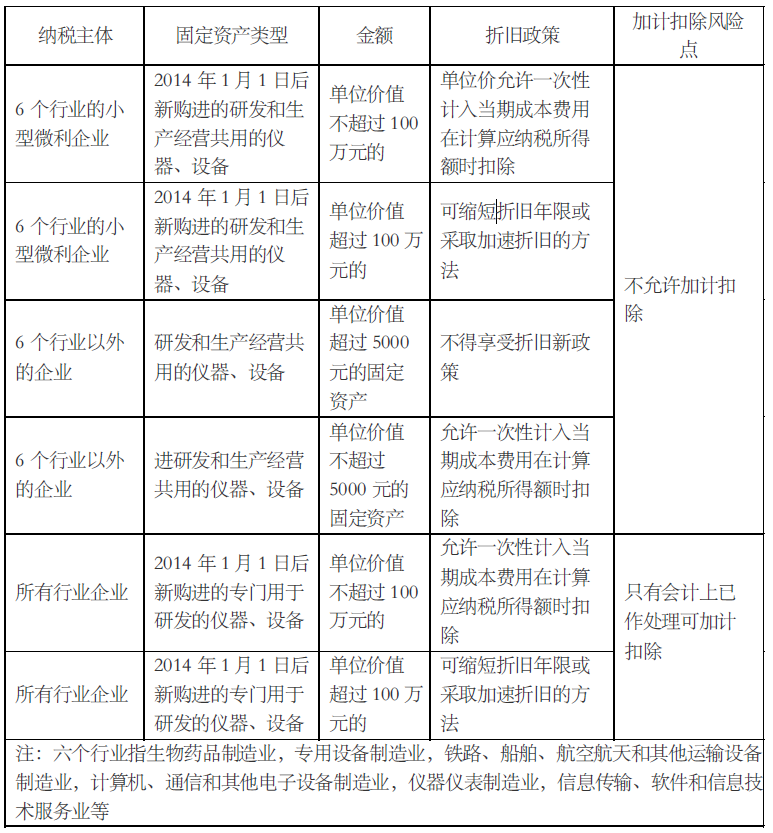

具体详见下表:各纳税主体研发有关固定资产,享受折旧新政策与加计扣除风险点整理表

本文由中汇税务风险管理与技术部编写,目的是协助中汇税务专业人员提供更优质的服务,并与对税务专业知识感兴趣的社会各界人士分享我们的成果。但文中所提及的相关政策实际适用,因具体事实而不同,具体税务事宜,请读者结合实际或咨询税务专业人士。