虽然跨境劳务增值税的文章已经写到第十篇了,其实前面还只是打基础的,真正精彩的内容后面才刚刚开始。大家关于跨境劳务增值税征税的各种困惑问题在我们明确主规则后,后面的文章就是要来真正答疑解惑,解决实践中遇到的各种问题了。

在这一篇,我们先假设,作为跨境劳务的接受主体都是一个个独立的法人主体。这类法人主体只在他们的所在国有一个唯一的生产经营地,除此之外在其他国没有任何商业性的经营机构的存在,也就是我们前面所称的legal entities with single locations(single location entities,SLEs)。

在主规则下,我们已经明确了,在B2B的跨境增值税劳务中,我们根据商业协议确定的接受跨境劳务顾客的实际生产经营地作为消费地的代理变量,从而来贯彻对于跨境劳务按照目的地征税的规则。这样的结果就是,跨境劳务增值税的征税权是赋予给该顾客的实际生产经营地所在国。

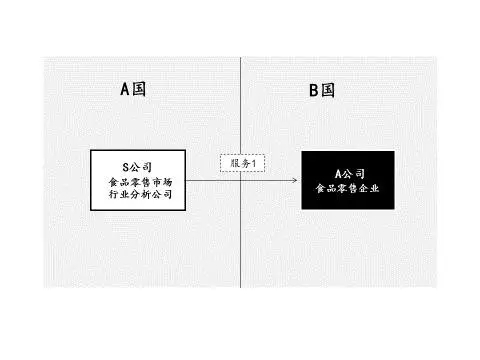

案例一:两个独立主体间的跨境增值税劳务提供与消费

案例情况

S公司是一家从事食品零售市场分析的咨询公司,实际经营地位于A国。A公司则是从事食品零售的企业,实际经营地位于B国。S公司和A公司除了在其本国有实际经营地外,在其他地方都没有构成可以征收增值税的生产经营场所(other establishments for VAT purposes)。

当然,这里首先要谈一下establishments的问题。原先,在跨境交易的所得税中establishments指常设机构。根据税收协定,一国企业在另一国从事生产经营活动,只有在构成常设机构的前提下,另一国才有征税权。而这里,在增值税下,我们也需要定义这个问题,就是当一国的企业在另一国拥有商业性存在的情况下,哪些属于可以构成征收增值税的常设机构。这个OECD报告希望各个国家应该要明确,以便于政策的清晰执行。当然,这里增值税下的establishments和所得税概念上类似,一家公司在另一国设立的全资子公司、合资公司等独立的法人实体不属于establishments,这些都按独立的legal entity对待。

回到我们这个案例中,比较简单。S公司和A公司都只在本国经营,在其他地方没有任何商业性存在。双方达成了一项协议(service 1),鉴于A公司想进入A国的市场,S公司为A公司提供A国零售食品的市场分析报告,A公司根据协议向S公司支付报酬。

征税地界定

这个案例很简单。首先,Service1构成我们跨境劳务增值税的商业协议。根据该协议,我们可以判定,S公司是提供方,A公司是接受方。即位于A国的S公司向位于B国的A公司出口劳务。

作为顾客的A公司实际经营地位于B国。所以,根据主规则,B国拥有对该跨境劳务增值税的征税权。

即A国对于S公司的劳务出口应该给予免税(或零税率)。B国对于A公司劳务的进口征收增值税。这里,B国的该税款征收可以有两种实现方式:

第一种实现方式是直接对S公司征收。此时,B国需要A国的S公司在B国进行增值税纳税人登记,并办理增值税申报;

第二种实现方式就是采用反向征收机制(reverse charge mechanism),即由劳务进口的A公司申报缴纳增值税。

但从实际税收征管角度来看,第二种方式更佳,方便征收管理。从我国目前对跨境劳务增值税的征收实践来看,严格讲我们既不是第一种,也不是第二种。我们是采用的代扣代缴机制,最终的效果和第二种反向征收机制是一样的。考虑到实际税收征管和法律责任的界定,以及在货物和劳务进口的规则的统一,后期增值税立法时可以考虑在跨境劳务增值税征税规则中也一并采用反向征收机制。

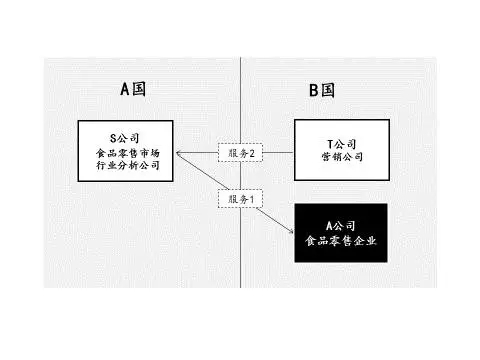

案例二:两个独立的跨境增值税劳务合同(涉及三个独立主体)

案例情况

第二个案例中的基本信息和案例一一样,但多了一个情况。位于B国的A公司既需要位于A国的S公司提供A国的食品零售的市场分析报告,也需要S公司提供其本国(B国)食品零售的市场分析报告。即服务合同1(提供方S公司——接受方A公司)中包含的服务内容包含两块:

1、A国食品零售的市场分析报告

2、B国食品零售的市场分析报告

S公司位于A国,所以A国食品零售的市场分析报告他自己做。但是,A公司还要他提供B国食品零售的市场分析报告。此时,S公司和位于B国的一家同样从事食品零售市场分析的T公司达成协议,由T公司为S公司按照A公司的要求出于一份B国食品零售的市场分析报告,这个就是服务合同2(提供方T公司——接受方S公司)。

征税地界定

在征税地的界定中,首先要识别商业协议。在这里案例中,存在两份商业协议。商业协议1中,提供方是S公司,接受方是A公司。商业协议2中,提供方是T公司,接受方是S公司。特别需要提醒的是,位于B国的T公司和A公司之间是不存在商业协议的。

此时,我们还是严格按照主规则来执行:

在服务合同1中,劳务的接受方为位于B国的A公司。因此,在这份合同中,增值税的征税权应该是赋予A公司的所在国B国。即S公司的所在国A国对于S公司的劳务出口给予免税(或零税率),B国对于A公司进口劳务征收增值税。

在服务合同2中,劳务的接受方是位于A国的S公司。因此,在这份协议中,增值税的征税权应该是赋予S公司的所在国A国。即T公司的所在国B国对于T公司劳务出口免税(或零税率),A国对于S公司进口劳务征收增值税。

这里,我们要特别对服务合同2进行分析。在服务合同2中,位于B国的T公司给位于A公司的S公司提供市场分析咨询劳务。但是,该劳务的实际消费者却是位于B公司的A公司。此时,针对该服务合同2,B国能否对T公司的劳务出口给予增值税免税(或零税率)呢?

如果按照我国目前做法,根据国家税务总局公告2016年第29号的规定,服务的实际接受方为境内单位或者个人就不属于境外消费,那T公司这笔劳务出口就不能享受免税。

但是,正如我们前面分析的,我哪知道T公司给S公司提供的劳务,实际的消费者却是仍然位于B国的A公司呢?这个在实际执行上就存在不确定性,不便于征管,执行不好就会导致对跨境劳务增值税的重复征税。

正是因为劳务是无形的,为了便于执行,我们在立法环节的实现技术上,采用了按照商业协议界定的顾客的生产经营地作为跨境劳务消费地的代理变量。因此,根据OECD规则,我把握的标准则不再是无法判断的模糊不清的劳务实际消费地,而是首先去界定商业协议,通过商业协议识别顾客,通过顾客的实际经营地划分跨境劳务增值税征税权。因此,根据OECD规则,T公司劳务出口完全可以享受免税,即使最终消费者仍然是位于B国的A公司。因此,B国完全可以在A公司劳务进口环节实现对这笔增值税的征收。

同时,如果我们对于B国T公司和A国S公司之间的服务协议2,认为虽然T公司是向A国的S公司提供服务,本应属于劳务的出口,但是劳务的实际消费者却是同样位于B国的A公司,所以我们对于T公司的劳务出口不免征增值税。但是,在A公司劳务进口的环节,服务协议2中出口劳务的价值实际上是包含在了服务协议1中进口劳务的价值中。因此,B国对T公司基于服务协议1的劳务进口又征收了一道增值税,实际上这里就存在对于T公司的劳务提供就出现了OECD报告中所称的增值税双重征税了。因为,如果是T公司直接给A公司提供劳务,T公司缴纳增值税,A公司抵扣进项税。但是,这里出口饶了一道,T公司提供这部分劳务,T公司缴纳了增值税,A公司进口这部分劳务再缴纳一道增值税,然后A公司进项抵扣,这出现一道增值税重复征税。所以,跨境劳务增值税规则的制定真的要思考全面,否则会出现意想不到的结果,偏离我们“营改增”的初衷。

回过头来看我们这个案例,OECD规则有没有实现税收中性且便于执行呢:

对A国而言:A国对于S公司从T公司(B国)的劳务进口征收增值税。但是,最终S公司把自己的劳务和进口的这部分劳务都出口给A公司(B国)了。此时,A公司对S公司的劳务出口给予免税(零税率)。

对B国而言:B国对于T公司的劳务出口给予免税。在A公司劳务进口环节(包含S公司自己的劳务和S公司从T公司进口后转售给A公司的劳务),对A公司进口劳务征收增值税。

这样,目的地征税规则实现了,劳务的确是在消费地征税,符合税制中性的原则。

同时,从这个案例中我们也可以看出,在OECD的这个规则下,对于跨境劳务的出口,只有全面采用零税率的规则,才能实现理想下的增值税不重复征税 。如果采用免税,客观上还是会存在一定的重复征税的。比如,如果A国对于劳务出口只给予免税,此时,T公司给S公司提供的劳务,在进口环节A国征收了一道增值税。但是,到了A公司进口环节,B国又对这部分劳务进口(T公司给S提供的劳务)又征收了一次增值税。当然,这个是各国的政策选择问题,出口不彻底退税会影响该国劳务出口的市场竞争力,但不影响目的地征税规则的实现。

总结

在B2B的情况下,我们有理由认为劳务的提供方和劳务的接受方之间是存在一个正常的商业关系的。因此,在这种情况下识别出跨境劳务的商业协议也是相对容易的。根据主规则,在跨境劳务增值税中,劳务的提供方需要向税务机关证明(他也有这个能力去证明)谁是他的客户,这样他才能就这笔跨境劳务向其主管税务机关申请增值税免税。而在劳务的接受方,其所在国的税务机关可以采用反向征收机制来征收这笔跨境劳务的增值税。

但是,即使在这种“一对一”的跨境增值税劳务情况下,在现实中仍然会出现如下三个方面的常见问题:

1、跨境劳务的接受方(顾客)在接受了劳务后,并不一定全部是自己使用。他可能会将部分劳务给第三方使用,这就是所谓的跨境劳务中的接续提供(onward supply)的问题。说白了,这个就类似于货物中的转售行为。比如,某跨国公司的德国总部和SAP公司签订了ERP的服务协议。但是部分服务是其德国以外的其他子公司使用的。因此,德国总部会给其他子公司签订集团服务分摊协议,将部分费用分摊给劳务的实际使用方。这个就是我们所称的跨境劳务的接续提供(onward supply)问题。

2、另一种情况下,劳务的提供方虽然是和接受方直接签订的合同,但却是直接向合同以外的第三方提供劳务。这个也很普遍。比如,德国A公司在中国有一家合资企业B,德国A公司直接和中国的某四大会计师事务所签订内部审计服务协议,让中国某四大会计师事务所对中国合资企业B进行内部审计。跨境增值税劳务合同是德国的A公司和中国的某四大会计师事务所签订的,但这家事务所是直接给中国的B公司提供内部审计服务的,此时这种中国会计师事务所取得的收入能否享受增值税免税呢?

3、合同虽然是劳务的提供方和接受方直接签订的,但是最终的付款确实由合同以外的第三方支付的。我们知道,在跨境劳务增值税的免税中,付款环节的把控是非常关键的。比如根据国家税务总局公告2016年第29号第六条规定:纳税人向境外单位销售服务或无形资产,按本办法规定免征增值税的,该项销售服务或无形资产的全部收入应从境外取得,否则,不予免征增值税。如果纳税人与境外关联单位发生跨境应税行为,从境内第三方结算公司取得的收入。上述所称第三方结算公司,是指承担跨国企业集团内部成员单位资金集中运营管理职能的资金结算公司,包括财务公司、资金池、资金结算中心等。这种也可算境外支付。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169