我们在这里可以先回顾一下,根据WTO公认的规则,在跨境劳务增值税中,为实现税制中性原则,劳务的增值税应该在实际消费国征税。而如何定义劳务的实际消费地呢,我们在B2B中用的是劳务接受方的实际生产经营所在地来作为劳务实际消费地的替代变量。在第十一篇、十二篇和十三篇中,我们讨论的三个案例都是基于劳务的接受方只在一个国家(地区)有生产经营场所,除此之外,在其他国家(地区)就没有额外的生产经营场所了,这种劳务的接受方我们称之为Single location entity(SLE)。但是,有些劳务的接受方可能会在在多个国家(地区)有生产经营场所,这种情况下,为贯彻实际消费地征税的原则,我们就要确定新的征税规则了。所以,我们在这一篇首先要和大家说清楚,何为multiple locations entity(MLE),何又为MLE下的establishment。因为针对establishment这个概念,我们一般在企业所得税中有一个常设机构(Permanent establishment)的概念,那在我们跨境劳务增值税中,这个establishment又该做何解释,又有什么作用呢?

这里,我们还是从中国的税法实践谈起,以便于大家的理解。最近大家注意到了,国家税务总局《关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)第一条规定:

境外单位或者个人发生的下列行为不属于在境内销售服务或者无形资产:

(一)为出境的函件、包裹在境外提供的邮政服务、收派服务;

(二)向境内单位或者个人提供的工程施工地点在境外的建筑服务、工程监理服务;

(三)向境内单位或者个人提供的工程、矿产资源在境外的工程勘察勘探服务;

(四)向境内单位或者个人提供的会议展览地点在境外的会议展览服务

这里正列举的方式又出现了,这说明财税【2016】36号文并没有完全解决问题,如果都是正列举,何时能够列举完呢?这里,我们就以(二)和(三)涉及到的境外工程为例:

案例

案例背景

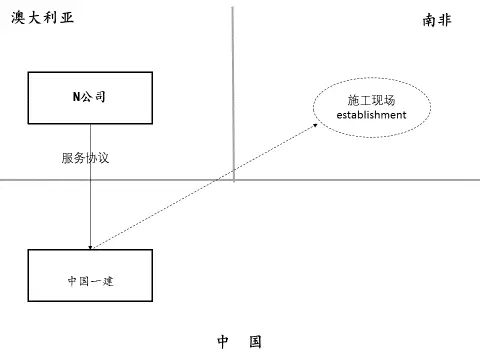

中国一建在南非中标了一个高速公路施工工程,于是直接派遣施工队赴南非施工。中国一建并没有在南非为该高速公路工程设立任何子公司或分公司,而是直接以自己名义在当地施工。

为了便于境外工程的施工,中国一建和澳大利亚的一家N公司签订了(假设)如下几类协议:

1、建筑分包合同:将南非当地的部分工程分包给N公司;

2、施工监理合同:将南非当地高速公路监理劳务分包给N公司;

3、工程勘察勘探合同:涉及高速公路施工中的工程勘察勘探合同由N公司提供;

4、建筑设计合同:高速公路的设计方案和施工方案由N公司提供;

5、工程审计、评估服务:该高速公路最终评估和审计服务由N公司提供;

6、环保培训服务:中国公司在南非施工由于涉及途径野生动物保护区,需要保护野生动物,特委托澳大利亚N公司到现场为中国一建人员提供如何进行环保施工的培训。合同为中国一建和N公司签订;

7、技术咨询服务:中国公司涉及该南非施工的部分专业技术咨询由N公司提供,合同也是中国一建和N公司签订,N公司通过互联网提供;

这里,我只是列举了现实中跨境建筑劳务可能经常涉及的合同类型。请注意,这些服务合同都是N公司和中国一建直接签订的,中国一建直接从境内付外汇给N公司。

此时,我们要解决的是,当中国一建支付款项给N公司时,是否算劳务的进口?中国一建是否需要代扣N公司增值税呢?

案例分析

根据财税【2016】36号文规定:

第十二条 在境内销售服务、无形资产或者不动产,是指:

(一)服务(租赁不动产除外)或者无形资产(自然资源使用权除外)的销售方或者购买方在境内。

第十三条 下列情形不属于在境内销售服务或者无形资产:

(一)境外单位或者个人向境内单位或者个人销售完全在境外发生的服务。

按照第十二条,合同是N公司和中国一建签订的,服务的购买方在境内,应该算境内劳务。但是,第十三条又说,境外单位或者个人向境内单位或者个人销售完全在境外发生的服务算境外劳务,不征收增值税。这里的问题就来了,什么叫 “完全发生在境外”,说白了36号文根本没解释,那基层无法执行啊。好了,于是后面就再逐步下文来正列举。

根据国家税务总局公告2016年第53号,我们知道了,境外单位向境内单位或者个人提供的工程施工地点在境外的建筑服务、工程监理服务、工程勘察勘探服务属于完全发生在境外的劳务,不征收增值税。

这里,我们可以明确了,我们案例中的1、2、3是不征收增值税的。

那4这份建筑设计合同呢,其实这个设计成果是全部使用在境外的高速公路项目的,这个能算完全发生在境外吗?按总局现在的正列举逻辑,肯定不算。那好了,就算我中国一建是进口了这项设计服务,但最终还是用于南非工程,那进口后能算劳务出口退税吗?按照29号公告又不可以,因为建筑劳务出口是免税,不是零税率。

再看第5项,审计和评估服务,虽然合同是和中国一建签订的,但N公司派员并不来华,而是在南非实际为南非工程提供的,这个能算完全发生在境外吗?这个又不可以。

在看第6项,我N公司虽然合同是和你中国一建签订的,但是N公司肯定是派人到南非现场给你那些现场施工人员提供的如何保护野生动物的培训,这个算完全发生在境外吗?从你的直觉来看,这个应该算吧。但从中国政策的逻辑来看,有些基层税务机关会认可,但也有很多基层税务机关不认可,因为总局没有正列举,我有执法风险。

那第7项呢,技术咨询N公司是通过互联网提供的,当时中国一建境内人员和南非现场工作人员都在线接受培训。这个算完全发生在境内还是完全发生在境外呢。问题就更加复杂了。

这里,我们要意识到问题产生的根源,这样才能避免在立法层面不断产生新的问题,导致政策在执行层面面临很大的不确定性。

大家想一下,如果是货物,会不会产生这些问题呢?不会。比如,中国一建和澳大利亚N公司签订了一份货物购买合同,货物购买后,中国一建支付货款,但货物直接发往南非。你看,由于货物存在海关监管,即使合同是N公司直接和中国一建签订的,即使款项是中国一建直接从境内支付的,但是由于不涉及货物的海关报关,根本就不会涉及进口环节增值税问题的争议。

而劳务呢,正是因为劳务的无形性,缺乏海关监管,所以,我们基本是根据合同以及签订的主体来判定劳务的进口和出口。这里,合同都是N公司和中国一建签订的,款项都是中国一建从境内支付的。即使按照我们前面OECD的主规则,我们是根据劳务的接受方的实际生产经营地作为劳务消费地的判定的,中国一建的生产经营地在中国,那劳务的消费地在中国,此时这些都作为劳务的进口征收增值税应该没有问题啊。为什么出现后有些不征税,有些征税呢?这里的关键问题就在于,我们案例中上述劳务大部分都是为中国一建在南非的工程提供的,中国一建在南非的工程项目实际构成了另外一个生产经营场所,这里就是我们OECD报告所称的establishment。那除了在自己本国有一个生产经营地外,向我们这里说的在其他国家(地区)还有生产经营场所的企业就称之为multiple locations entity。

而对于multiple locations entity,OECD报告为了正确贯彻实际消费地征税的原则,又提出了如下的征税规则:

附属规则2

为贯彻主规则,当劳务的接受方在多个国家(地区)有生产经营场所时,增值税的征税权应该赋予实际使用跨境增值税劳务的那个生产经营场所的所在国。

所以,我们要知道问题产生的根源,你仅仅通过正列举立法是难以真正解决问题的。因为,53号公告中触及的跨境建筑劳务的增值税中就涉及到多生产经营场所主体(multiple locations entity)的跨境劳务增值税征税规则的建立问题,这里有一系列“营改增”后的新问题要面对,新概念要明确,新规则要建立。

那何为multiple locations entity下的establishment呢。OECD报告是这么解释的:

在跨境增值税劳务中,我们认为构成establishment情形应该是需要有一个固定的生产经营场所,这个生产经营场所要有一定的基础设置,包括人员、机构、资产从而能够接受或提供增值税应税行为。请注意,仅仅是为了缴纳增值税而作的一般纳税人登记并不构成establishment。因此,OECD报告建议各个国家都应该在本国的税法中提出明确的规则来界定哪种情况下构成增值税下的establishment。

类似的概念中国有没有啊?其实我们还是有的。《非居民承包工程作业和提供劳务税收管理暂行办法》(国家税务总局令第19号),这个层级还非常高,是一个总局令。这个令中对于“非居民企业在中国境内承包工程作业或提供劳务的,应当自项目合同或协议(以下简称合同)签订之日起30日内,向项目所在地主管税务机关办理税务登记手续”。这里基本上对应的就是我们对于跨境劳务增值税中的establishment。但是要注意,这个令还是营业税下发的,它不仅涉及流转税,还涉及所得税。因此,“营改增”后这个令肯定需要修改。我们正好可以在这个令修改时,明确提出我国对于跨境劳务增值税中establishment的概念界定,以接轨OECD报告要求。同时,我们要注意,原来营业税下只是一个登记,实际由于申报衔接问题,这个令实际没有很好得到执行。而“营改增”后,这里不仅是一个税务登记问题,还涉及到establishment的增值税一般纳税人认定、认证、甚至申报、代开票问题。这些在“金税三期”开发中都需要预留接口考虑。否则文件规定也无法实际执行。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169