近日,网上一篇实习生收入究竟应该是按“工资、薪金所得”还是“劳务报酬所得”缴纳个人所得税的文章引起了大家的广泛关注。在税收的实践中,很多基层税务机关认为,实习生收入应该按照“劳务报酬所得”缴纳个人所得税。也有人认为,根据国家税务总局2012年15号公告的规定:企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。其中属于工资薪金支出的,准予计入企业工资薪金总额的基数,作为计算其他各项相关费用扣除的依据。因此,有人认为,既然实习生收入在企业所得税上作为工资、薪金扣除,那实习生收入也应该按照“工资、薪金所得”缴纳个人所得税。但也有人也不认可,认为15号公告只适用企业所得税,不适用个人所得税。一时间,众说纷纭,搞得很多企业一头雾水,一些基层税务干部一时也无所适从。

实际上,对于个人所得税中“工资、薪金所得”和“劳务报酬所得”的划分问题,在实践中一直处于模糊的地带。从《个人所得税法实施条例》的规定来看:

工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得;

劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得;

我们在立法环节,对于工资、薪金所得和劳务报酬所得都是用的正列举法来定义的,由于没有从实质法律关系上进行他们的概念界定,因此现实执行中必然存在很多争议。

实际上,对于个人所得税中“工资、薪金所得”和“劳务报酬所得”的划分问题,我们上升到法律关系上,应该是要区分如下三种法律关系:

1、 劳动合同关系

2、 雇佣合同关系

3、 劳务合同关系

如果我们能把这三种法律合同关系区分清楚了,那么我们对于个人所得税“工资、薪金所得”和“劳务报酬所得”的区分也就清楚了。实际上,我们看到,即使司法实践中,对于这三种法律关系的区分尚存在一些争议,这也就难怪在个人所得税法层面,我们对“工资、薪金所得”和“劳务报酬所得”的区分存在争议了。

一、劳动合同与雇佣合同关系

按照《劳动合同法》的规定:劳动合同分为三种类型:

(一)固定期限劳动合同;

(二)无固定期限劳动合同;

(三)以完成一定工作任务为期限的劳动合同。

在税收征管实践中,对于第二种以及第二种劳动合同,按照“工资、薪金所得”缴纳个人所得税是没有任何争议的。有争议的主要是第三类合同。同样,在司法实践中,第三种类型的劳动合同关系和雇佣合同关系如何确认往往是争议的焦点。

雇佣合同,我国法律没有进行规定。那雇佣合同和劳动合同,特别是和劳动合同中第三类以完成一定工作任务为期限的劳动合同如何进行区分呢?司法实践中也是难题。根据中国法院网转发的王志超(2011)的文章的观点:从历史上来看,雇佣关系与劳动关系并无太大区别。19世纪初期,在西方国家陆续产生了一些旨在保护劳动者的具有公法性质的劳动法规。从雇佣契约中逐渐分化出劳动契约这一独特的类型,雇佣契约的大部分以劳动契约的形式出现。

因此,在法律关系上来看,我们认为,劳动合同关系是只是一种特定的雇佣关系。对于以完成一定工作任务为期限的合同,是属于劳动合同,还是属于雇佣合同呢?我个人认为,由于我国《劳动合同法》对于作为劳动关系主体的劳动者有严格的限制,劳动者必须达到法定劳动年龄并具有劳动能力,而且公务员和比照公务员制度的事业组织和社会团体的工作人员,农村劳动者、现役军人不能成为劳动关系的主体;劳动者为16周岁以下或女性超过55周岁,男性超过60周岁的劳动者,也不构成劳动关系。因此,如果用人单位和这些主体(公务员适用《公务员法》)签订的以完成一定工作任务为期限的合同,则属于雇佣关系,适用《合同法》。

二、雇佣合同与劳务合同的关系

无论是雇佣合同还是劳动合同,服务的提供方只可能是个人。但是,在劳务合同中,服务的提供方既可能是企业,也可能是个人。因此,存在混淆的主要是劳务合同中劳务提供方是个人的这类合同和雇佣合同之间如何区分的问题。

对于这个关系的区分,我认为周振华(2012)《浅析劳务关系与雇佣关系的区别》总结的比较到位:

一、主体地位是否平等

劳务关系主体之间只存在经济关系,劳动者自主提供劳务服务,用工者支付报酬,彼此之间不其他存在人身隶属关系或人身依附关系。因此,双方地位平等。在雇佣关系中,根据《人身损害赔偿解释》第九条第二款对“从事雇佣活动”的解释可知,雇员必须根据雇主授权或指示范围内从事生产经营活动或者其他劳务活动。所以,雇员要接受雇主的管理,服从雇主的指挥,双方之间存在着一定的隶属关系与人身依附关系。

二、工作条件由谁提供

劳务关系中的劳动方一般只提供简单的劳动力,在需要生产工具时,也是自备,工作场所根据提供劳务的需要随时变动;雇佣关系中,雇员一般在雇主指定的工作场所,利用雇主提供的生产资料进行社会劳动。

三、关系存续期间长短

由于劳务关系中,劳务需求方所要求的劳动服务往往并不复杂,一次性或在某一特定期间就可以完成。在劳动方完成与用工方约定的劳务后,双方关系就自然解除。因此,劳务关系的存续时间比较短;而雇佣关系因为雇主所需要的劳务量相对比较大,技术含量也要高于劳务关系,因此,雇佣关系的存续期间要长于劳务关系。

四、受国家法律干预程度

劳务关系只涉及经济关系,劳务关系双方签订合同时,遵循《民法通则》和《合同法》规定的平等、自愿和公平原则进行。法律并没有苛求用工方必须履行为劳动方提供劳动保护和安全的义务。在雇佣关系中,雇员与雇主的关系除了受《合同法》调整,同时,雇主还必须保证雇员的劳动安全,否则,在雇员因从事雇佣活动遭受人身损害,无论雇主是否存在过错,都应当承担民事赔偿责任。

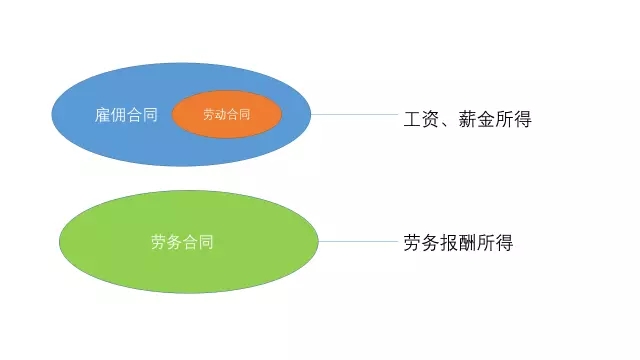

这个实际上就把我们个人所得税中独立个人劳务和非独立个人劳务之间的区别说清楚了。我们说,非独立个人劳务实际包括我们法律关系中的劳动合同法律关系和雇佣合同法律关系,而独立个人劳务对应的应该是劳务合同法律关系。

三、劳动合同、雇佣合同、劳务合同逻辑关系

因此,从他们的关系来看,从大类区分来看,雇佣合同法律关系应该是和劳务合同法律关系并列。而劳动合同法律关系只是一种特殊的雇佣合同法律关系。

从进一步的分析来看,劳动合同法律关系中,固定期限劳动合同和无固定期限劳动合同一般很少和雇佣合同产生争议。主要是劳动合同中的完成一定工作任务为期限的合同究竟是劳动合同法律关系还是雇佣合同法律关系产生争议。这里,个人认为,他们的区分主要看劳动者的身份。如果劳动者身份属于《劳动合同法》规定的主体,则归属到《劳动合同法》管辖。如果不属于,比如退休人员返聘,由于这类劳动者不符合《劳动合同法》劳动者的身份,则退休人员返聘他们和用人单位形成的关系就属于雇佣合同法律关系,受《合同法》管辖。

至于雇佣合同关系和劳务合同关系的区分中,劳务合同中,如果服务提供主体是企业,肯定不会和雇佣关系混淆,因为雇佣关系中,服务提供主体只可能是个人。因此,劳务合同关系中只有提供服务主体是个人的合同会和雇佣合同关系产生混淆。这个的区别前文中王志超(2011)已经写的很清楚了。

因此,基层税务机关千万不要再坚持那种错误的观点,似乎只有签订劳动合同的才按工资、薪金所得缴纳个人所得税。如果没有签订劳动合同,就一定按劳务报酬所得缴纳个人所得税。这个是完全错误的观点。一个典型的例子就是,离退休人员再任职,和任职单位之间就不可能签订劳动合同,形成劳动合同关系,只可能是雇佣合同关系或者劳务关系。但是,根据国税函【2005】382、国税函【2006】526以及国家税务总局2011年27号公告,如果企业和离退休人员之间存在的是一种长期或连续的雇佣与被雇佣关系,仍然是按照“工资、薪金所得”缴纳个人所得税的。

所以,我们如果理解了上面这三种法律关系,就容易准确区分哪些合同法律关系按照“工资、薪金所得”缴纳个人所得税,哪些合同法律关系按“劳务报酬所得”缴纳个人所得税了。

当然了,对于企业而言,虽然临时工、实习生按照“工资、薪金所得”缴纳个人所得税可能比按“劳务报酬所得”缴纳的个人所得税少,而且程序上简单。但是,企业除了关注税收成本,还要关注社保成本,因为如果你和临时工、实习生构成劳动合同关系,是有社保缴纳义务的。但劳务合同则无社保成本。这个企业应该心里有数。那从另外一个角度来看,现在很多地税局都在代征社保费。基层税务机关也不要马马虎虎,随意界定。因为,你把劳动合同关系按照“劳务报酬所得”征税,往往得了芝麻丢了西瓜,既少收了社保费,也不利于保护劳动者权益。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169