时至2017年年末,资管产品增值税最终开征的时间日益临近,在这个关键的过渡准备期内,我们发现资管产品增值税政策正式落地前,仍然有一些问题亟待明确。对于管理人和资管产品的范围,56号文采用了正列举的方式进行过明确:

资管产品管理人包括“银行、信托公司、公募基金管理公司及其子公司、证券公司及其子公司、期货公司及其子公司、私募基金管理人、保险资产管理公司、专业保险资产管理机构、养老保险公司”共9类;

资管产品包括“银行理财产品、资金信托(包括集合资金信托、单一资金信托)、财产权信托、公开募集证券投资基金、特定客户资产管理计划、集合资产管理计划、定向资产管理计划、私募投资基金、债权投资计划、股权投资计划、股债结合型投资计划、资产支持计划、组合类保险资产管理产品、养老保障管理产品”共14类。

根据总局目前的口径,只有在列举范围之内的管理人和资管产品,才能适用56号文的简易计税规定,这两条规定对资管产品增值税政策的适用范围作了清晰的界定。

最近,我们在资管产品增值税咨询服务的过程中,发现部分资管产品管理人并不在56号文的列举范围之内。我们在给深圳一家全国知名的基金公司做资管增值税专项服务时,在梳理具体资管产品合同和业务结构中就发现,部分省市的金融办批准地方性的资产管理公司开展资产管理业务,比如深圳市金融办在2015年批准招银前海金融资产交易中心有限公司开展资产管理业务,并在正式的批复中明确,招银前海金融资产交易中心有限公司能够为客户提供金融产品设立、发行、管理、交易等资产管理业务。那么,类似这样的地方金融交易平台,其在开展资产管理业务时,应当如何适用增值税政策?

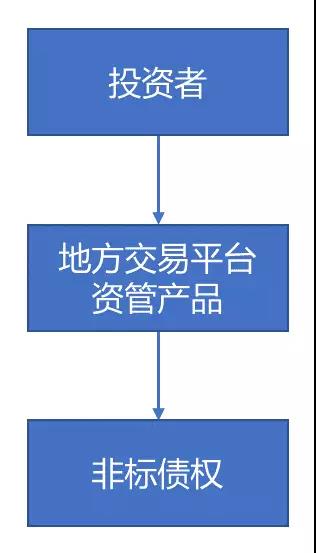

在如上图的交易结构中,投资者投资于地方交易平台发售的资管产品,资管产品管理人运用该产品募集的资金,投资于一个非标债权。当底层资产产生投资回报时,地方交易平台公司作为资管产品管理人,并不在56号文列举的管理人范围之内,其对于资管产品取得的利息收入如何进行增值税的处理,尚存在一定的争议。

从目前的政策口径上来看,对于56号文未列举资管产品和管理人的增值税处理,存在如下三种观点:

1.继续沿用目前的操作方法,不缴纳增值税;

2.视同56号文列举的资管产品和管理人,适用简易计税办法;

3.不适用简易计税办法,对于取得的收入按照“贷款服务”或“金融商品转让”缴纳6%的增值税。

我们认为,地方交易平台沿用目前的操作,继续不缴纳增值税的做法将会承担极大的税收风险,且多数税务机关处于谨慎性和税源流失的考虑,会对该做法持反对态度。根据总局目前的口径,未在56号文中列举的资管产品应当按照6%的税率缴纳增值税。因此,地方交易平台很有可能无法适用简易计税办法,仍然按照6%的税率缴纳增值税。

根据相关监管机构的要求,各地已经展开了地方交易平台违规业务的清理整顿工作,由于资管产品增值税的正式开征时间为2018年1月1日,若地方交易平台的资管业务能够在2018年之前完成清理,则资管产品的应税行为无须纳税,若2018年1月1日以后仍然有存量的资管业务,则应该按照6%的税率缴纳增值税。

对于上述税务风险,类似的地方交易平台公司应当高度重视,若资管产品管理人发行的资管产品无法适用简易计税的政策,将大大降低该产品的竞争力,使管理人在市场竞争中处于不利地位。我们建议,地方交易平台公司应当积极与主管税务机关沟通,反映自身诉求,争取能够被列举在适用简易计税政策的管理人范围之内。除地方交易平台公司外,还可能存在其他未被列举的资管产品管理人,类似这样的主体也应当参照以上建议为自身争取有利的税收政策。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169