4月20日国家税务总局发布《关于进一步明确营改增有关征管问题的公告》(国家税务总局2017年第11号公告),文件的第六点对发卡机构、收单机构和清算机构三方在进行跨机构资金清算时的增值税发票问题进行了明确。本公告的出台,使得银行卡产业各方主体发票关系更加清晰,提高了行业资金清算效率。同时,使得增值税链条更加完整,也是为营改增政策在银行卡行业的顺利实施提供了保障。

一、政策内容及官方解读

11号公告规定,发卡机构、清算机构和收单机构提供银行卡跨机构资金清算服务,按照以下规定执行:

1、发卡机构以其向收单机构收取的发卡行服务费为销售额,并按照此销售额向清算机构开具增值税发票。

2、清算机构以其向发卡机构、收单机构收取的网络服务费为销售额,并按照发卡机构支付的网络服务费向发卡机构开具增值税发票,按照收单机构支付的网络服务费向收单机构开具增值税发票。

清算机构从发卡机构取得的增值税发票上记载的发卡行服务费,一并计入清算机构的销售额,并由清算机构按照此销售额向收单机构开具增值税发票。

3、收单机构以其向商户收取的收单服务费为销售额,并按照此销售额向商户开具增值税发票。

各主体开票规则如下表所示:

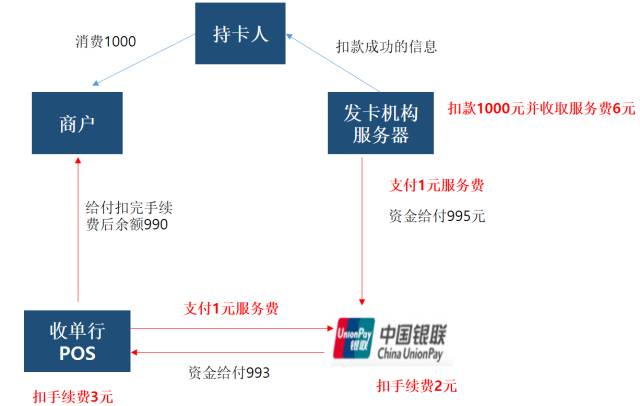

4月25日国家税务总局办公厅出具官方解读:“以典型的POS机刷卡消费为例(注:相关费用金额均为假设),消费者(持卡人)在商场用银行卡刷卡1000元购买了一台咖啡机,要实现货款从消费者的银行卡账户划转至商户账户,商户需要与收单机构(在商户安装刷卡终端设备的单位)签订服务协议,并向其支付服务费。除收单机构外,此过程中还需要清算机构(中国银联)和发卡机构(消费者所持银行卡的开卡行)提供相关服务并同时收取服务费。涉及的资金流为:(1)刷卡后,消费者所持银行卡的发卡机构从其卡账户中扣除咖啡机全款1000元;(2)发卡机构就这笔业务收取发卡行服务费6元,并需向清算机构支付网络服务费1元,因此,发卡机构扣除自己实际获得的5元(6-1=5)后,将货款余额995元(1000-5=995)转入清算机构;(3)清算机构扣减自己应分别向收单机构和发卡机构收取的网络服务费(各1元)后,将剩余款项993元(995-1-1=993)转入收单机构;(4)收单机构扣减自己实际获得的收单服务费3元,将剩余款项转入商户;(5)最终,商户获得咖啡机销售款,并支付了10元手续费,最终收到990元。

在上述业务中,发卡机构应以6元为销售额,并向清算机构开具6元增值税发票,同时,可向清算机构索取1元增值税发票用于进项税抵扣;清算机构应以8元为销售额,并向发卡机构开具1元增值税发票,向收单机构开具7元增值税发票,同时,可向发卡机构索取6元增值税发票用于进项税抵扣;收单机构应向商户开具10元增值税发票,并可向清算机构索取7元增值税发票用于进项税抵扣。”

二、 政策存在问题及我们的建议

(一)ATM清算业务问题

目前,行业中典型的跨机构资金清算业务主要涉及到两种类型:POS机业务和ATM业务。业务中主要涉及到四方主体:商户或持卡人、收单行、发卡行、银联。这里,银联的身份是清算机构,起到的作用是实现跨机构的资金清算和数据转接,并从中向收单行和发卡行收取转接服务费。

跨行ATM(自动取款机)的业务范围主要包括银行卡跨行余额查询、银行卡跨行取款、银行卡跨行转账等,这里跨行ATM业务与POS业务是有区别的。POS业务中发卡行是向收单行收取发卡服务费,但是在ATM业务中,持卡人的手续费是发卡行扣取的,同时,发卡行需要向收单行和银联支付手续费。比如,持卡人持有中行的卡在农行的ATM机上取款500,农业银行的 ATM系统受理请求,并将此笔信息发送给银联,银联转接给中行, 中行扣除持卡人账户500元+手续费10元,原路返回扣款成功信息,农业银行ATM机吐出钞票500元。清算时,中行把500元加上银联手续费1元和收单行收费单服务费3元给到银联,银联将500元和收费单服务费3元再给到农业银行,农行需向银联支付1元服务费,交易完成。

根据上述对清算业务模式的分析,11号公告的开票规则主要适用于POS业务,公告并未明确跨行ATM业务的开票规则,但是根据11号公告的增值税抵扣思路,我们建议明确:跨行ATM业务中收单行向发卡行收取发服务费,也将银联作为开具发票的中转枢纽。根据上文的例子,发卡行向持卡人开全额手续费10元发票,银联向发卡行开具银联服务费1元+收单行服务费3元发票,并向收单行开具银联服务费1元发票,收单行向银联开具收单服务费3元发票。

(二)免收服务费的视同销售问题

11号公告规定:收单机构以其向商户收取的收单服务费为销售额,并按照此销售额向商户开具增值税发票。但是,目前,不管是POS业务中收单行向商户收取的服务费还是ATM业务中发卡行向持卡人收取的服务费,都是市场化定价,我们在实务中了解到,有的银行为了揽储、保留客户或者抢占市场份额,直接向商户或者持卡人免收服务费,这里在实践中就产生两种处理争议:

一是需要视同销售。即收单行即使免客户服务费,但是他仍然需要向银联支付服务费,取得银联的增值税专票抵扣进项税。因此,收单行免客户服务费需要视同销售,按没有免的金额作为视同销售收入缴纳增值税;

二是不需要视同销售,进项税政策抵扣。我们看到厦门市国税局2016年10月21日的《营改增政策问题解答(十四)》中对于银行业提供金融服务时发生的免年费、免服务费业务应如何征税的问题回复:“免收费行为应认定为银行提供金融服务时给予客户的销售折扣,免收费业务不需作视同销售,银行按实际收取的金融服务收入申报缴纳增值税。”

目前,行业中免收服务费的情形比较多,对应的体量也很大,不可抵扣进项也是对行业的打压。我们建议:对银行卡行业免收服务费的行为不视同销售,同时允许抵扣进项税额,来解决行业困境。

(三)农信社简易计税的情况

根据《财政部 国家税务总局关于进一步明确全面推开营改增试点金融业有关政策的通知》财税【2016】46号文第三点规定:“农村信用社、村镇银行、农村资金互助社、由银行业机构全资发起设立的贷款公司、法人机构在县(县级市、区、旗)及县以下地区的农村合作银行和农村商业银行提供金融服务收入,可以选择适用简易计税方法按照3%的征收率计算缴纳增值税。”

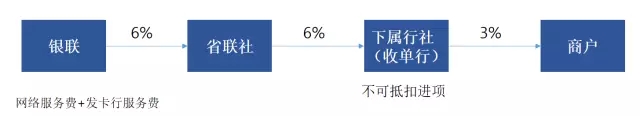

我们在实务中了解到,对于省联社下属行社的服务费,清算机构为了结算更加方便只会将发票统一开给省联社,省联社需要向下属行社进行分配并转开发票。

如果下属行社选择简易计税,这里会有两种情形:

一是下属行社是收单行。

这里下属行社需要向商户全额开具发票,同时无法抵扣进项,这会造成下属行社丧失了拓展业务的积极性。

二是下属行社是发卡行。

这种情况下,不管是下属行社向银联开具的发卡服务费发票还是银联向下属行社开具的转接服务费发票都通过省联社中转。对于下属行社,一方面需要就发卡服务费全额开具发票,另一方面,不可以抵扣银联服务费进项;对于省联社,需要向银联开具6%的发卡服务费发票,但是取得的下属行社的发票却是3%的,这就导致本身作为中转枢纽的省联社多出3%的税点。

由于农信机构在整个银行卡清算体系中即是收单行也是发卡行身份,简易征收不仅会导致重复征税,还会导致其他银行的增值税抵扣链条断裂或者产生税负差。所以,为了不增加整个农信机构的负担,我们建议:贷款服务、金融商品转让等按照简易计税,但是资金清算手续费收入这块单独分离出来按照一般计税来处理,我们在实务中了解到,目前银行业资金清算手续费收入整体占比不是很大,如果单独作为一般计税处理也不会造成太大的税负影响。而且,还可以保证整个行业的增值税链条的完整性。

(四)银联清算系统功能优化

目前,银行卡行业清算业务体量很大,如果要保证各主体之间发票开具准确、进项抵扣无误,需要银联清算机构的清算系统做好相关功能的IT开发和优化,使得各清算机构能够实现在跨机构资金清算中进行自动开票和进项抵扣,这也是保证政策落地的前提。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169