最近,一个企业问了我这样一个问题:

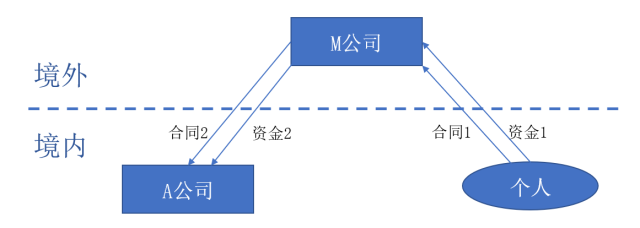

一家位于境外的M公司曾经销售设备给境内B公司,并承诺若未来设备出现相关问题,M公司需要承担后续的维修服务责任。B公司在购置设备过保修期后出现问题,和M公司签订了设备修理合同。此时,M公司按照合同约定,委托境内的A公司来进行维修。M公司和境内A公司签订设备维修服务合同,委托A公司去B公司维修相关设备,并向A公司支付款项。此时,M公司并未直接向B公司提供维修服务,也就不存在派员来华问题,而且A公司和B公司之间不存在任何合同关系和款项的支付。

.png)

此时,需要关注的问题是:

1.B公司向M公司支付设备维修款时,是否需要扣缴M公司的增值税;

2.A公司和M公司签订的设备维修服务合同,但劳务发生在境内,A公司能否享受劳务出口增值税免税政策。

虽然加工修理修配劳务属于营改增前的劳务,但是这个问题在营改增后的服务中是广泛存在的。遗憾的是,目前我国增值税制度对于类似跨境劳务中的这种问题并没有一个清晰的规则。

首先来看B公司,对于B公司和M公司签订的设备维修合同,虽然M公司没有派员来华提供增值税劳务,但是,设备毕竟是在境内维修,且M是委托A公司以自己名义来B公司维修,劳务发生在境内,B公司基于合同2向M公司支付资金2时,需要按17%扣缴增值税。

那对于A公司呢?其合同是和M公司签订的,款项也是M公司支付的,也是支付的外汇,有结汇记录,但是劳务确是在境内提供的,此时A公司能否享受劳务出口增值税的免税政策呢?根据《财政部 国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税[2012]39号)的规定:出口企业对外提供加工修理修配劳务是指对进境复出口货物或从事国际运输的运输工具进行的加工修理修配。也就是说,虽然A公司合同是和M公司签订的,同时,款项也是收取的外汇,但是,由于不是对进境复出口货物提供的,A公司需要正常缴纳增值税,不能享受增值税退(免)政策。

同样,如果基于我们上面图所称的劳务不是加工修理修配劳务,而是本次营改增涉及的劳务呢,A公司能否享受增值税退(免)政策呢?同样根据财税[2016]36号以及国家税务总局公告2016年第29号的规定,如果服务的实际接受方为境内单位或者个人,该企业是不能享受增值税免(退)税政策的。这里,A公司按照合同法律关系是向M公司提供服务,但服务的实际接受方是境内B公司,因此按照现行政策,A公司不能享受增值税免(退)税政策。

因此,基于我们目前的增值税出口退税的规则体系来看,A公司基于合同1需要缴纳增值税,B公司基于合同2需要代扣代缴增值税。那么此时如果我们把M公司剔除,M公司直接安排A公司和B公司签订服务合同,B公司直接付款给A公司呢,此时A公司只要缴纳增值税,B公司正常抵扣就可以。

所以,大家可以看到,基于中国目前的出口退税增值税规则,就出现了A公司和B公司对同一笔业务都缴纳了增值税,这就出现了OECD在《跨境劳务国际增值税报告》一开始所指出的那样,传统的国际税收协定主要针对所得税领域的双重征税问题。但是,随着增值税在越来越多的国家广泛采用,缺乏明确的规则和国际协调,增值税领域也会存在重复征税的问题。因此,我国目前跨境劳务增值税的规则体系下就存在这种增值税重复征税问题。

那这个问题应该如何解决呢,我们后期在增值税立法时应该如何借鉴OECD《跨境劳务国际增值税报告》的原则完善我国跨境劳务(包括加工修理修配劳务)增值税退(免)制度呢?我在针对OECD《跨境劳务国际增值税报告》所写的那一个系列文章《“营改增”后跨境劳务增值税征税规则探讨》已经进行了探讨。

上面这个案例实际上就是我在《“营改增”后跨境劳务增值税征税规则探讨》那个系列文章第十二篇中讨论是“直接向第三方提供”劳务的情形。按照OECD《跨境劳务国际增值税报告》所列明的规则,对于B2B劳务,我们应该严格按照合同签订的主体来确定劳务的发生地。在这个案例中存在两个合同关系:

1、M公司和B公司之间的设备维修合同关系。此时,合同中劳务的接受主体是B公司,B位于中国。因此,劳务的实际消费地在中国,B需要按照劳务进口扣缴增值税,或者采用反向征收机制(类似于货物进口),直接由B公司申报缴纳增值税;

2、M公司和A公司之间的设备维修合同关系。此时,虽然A公司给B公司提供维修服务,但是A公司和B公司之间不存在合同关系,这就属于“直接向第三方提供”劳务(service directly provided to the third party)。OECD报告说明,对于B2B跨境劳务,即使出现这种情况,也不改变跨境劳务增值税基本规则,即仍然严格按照合同签订主体来看。对于A公司和M公司之间的合同(B2B),由于该合同中接受主体是境外的M公司,即使实际是给境内B公司提供,仍然认为A公司属于劳务的出口,可以享受增值税免(退)税政策。

对于M公司而言呢,其存在两个合同关系,M公司和A公司,M公司和B公司。此时,M公司所在国对于M公司和A公司合同,由于劳务接受方是其所在国公司,M公司属于劳务进口,需要缴纳增值税。同时,基于M公司和B公司合同,由于劳务接受方是位于其境外(中国)的B公司,M公司又可以享受劳务出口增值税免(退)政策。

因此,按照OECD《跨境劳务国际增值税报告》的规则,所有国家都一贯执行,既不存在增值税重复征税问题,也不存在双重不征税问题,且很好地实现了劳务都在实际消费地征税的大原则。但是,各个国家具体如何实施增值税免税还是退税政策则属于各国根据自己征管实际考量的问题了。同时,如果这里A公司不是一个独立的公司,而是M公司的关联企业或内部分公司,这就出现了国际增值税下的转让定价问题了。这个问题我在《“营改增”后跨境劳务增值税征税规则探讨》系列文章中也有所讨论。

请注意,我们上面这个案例基于的两个境内——境外(A-M)、境外——境内(M-B)都是B2B的情形。但是,如果出现一个B2B,一个B2C呢,出现的问题就会又不一样:

比如,我们假设境内个人通过境外M公司购买游戏服务,但是,M公司所有的游戏服务都是委托境内的A公司进行开发的。此时,M-A这里是一个B2B的跨境劳务,而M-个人之间是一个B2C的跨境劳务。此时,如果按照规则,对于A公司向M公司提供的基于合同2的劳务,境内给予增值税免(退)税待遇,但是,由于M—个人之间的B2C劳务,由于没法实施有效监管,对于劳务的进口没有征收到增值税,此时就出现了OECD《跨境劳务国际增值税报告》中的双重不征税问题了。

所以,我们应该要认识到OECD《跨境劳务国际增值税报告》最终巴黎的那个版本的重要性,B2B和B2C的跨境劳务增值税规则是一个整体。如果我们仅贯彻了B2B的跨境劳务增值税规则,而没有有效实施B2C的跨境劳务增值税监管,也会出现增值税避税问题。

总体来看,我国跨境劳务的增值税出口退(免)制度在未来增值税立法时还有需要进一步完善的空间,这就需要我们进一步加深对OECD《跨境劳务国际增值税报告》研究和理解。当下,我们可能急需要做的就是建立针对B2C的跨境劳务增值税管理规则,这个也是数字经济下在增值税领域防范税基侵蚀的重要规则。同时,也只有先把B2C的跨境劳务增值税税收监管规则建立起来了,我们后期增值税立法时才有更多的空间按照OECD《跨境劳务国际增值税报告》完善我国整个跨境劳务增值税出口退(免)制度。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169