平安夜前夕,财政部、国家税务总局下发了《关于租入固定资产进项税额抵扣等增值税政策的通知》(财税〔2017〕90号),对资管增值税政策又进行了两点明确:

(一)提供贷款服务,以2018年1月1日起产生的利息及利息性质的收入为销售额;

(二)转让2017年12月31日前取得的股票(不包括限售股)、债券、基金、非货物期货,可以选择按照实际买入价计算销售额,或者以2017年最后一个交易日的股票收盘价(2017年最后一个交易日处于停牌期间的股票,为停牌前最后一个交易日收盘价)、债券估值(中债金融估值中心有限公司或中证指数有限公司提供的债券估值)、基金份额净值、非货物期货结算价格作为买入价计算销售额。

对此,我们有如下解读意见和操作提示:

第一:对于贷款服务的利息增值税计算问题

90号文明确的是贷款服务,以2018年1月1日起产生的利息及利息性质的收入为销售额计算缴纳增值税。

根据财税【2016】36号文关于“贷款服务”的定义:贷款,是指将资金贷与他人使用而取得利息收入的业务活动。

各种占用、拆借资金取得的收入,包括金融商品持有期间(含到期)利息(保本收益、报酬、资金占用费、补偿金等)收入、信用卡透支利息收入、买入返售金融商品利息收入、融资融券收取的利息收入,以及融资性售后回租、押汇、罚息、票据贴现、转贷等业务取得的利息及利息性质的收入,按照贷款服务缴纳增值税。

贷款服务既包括了非标债权的利息收入,也包括了债券的利息收入。

(1) 非标债权利息收入

我们提醒大家,根据财税〔2017〕90号的规定,对于资管计划取得的非标债权利息收入,不再按照合同约定的计收利息的日期缴纳增值税,而是仅对2018年1月1日起产生的利息及利息性质的收入为销售额计算缴纳增值税。

案例1:某资管计划2017年1月给A客户发放一笔贷款,合同约定2018年2月28日,客户应该支付2017年9月——2018年2月的利息。在2018年2月28日,资管计划如期收到了客户支付的全部利息。资管计划该如何缴纳增值税?

解答:根据财税〔2017〕90号,该资管计划的管理人只需要对该表非标债权归属于2018年1月和2018年2月的利息缴纳增值税。在估值层面也只需要对2018年1月以后孳生的利息进行增值税估值。

(2) 债券利息收入

对于非国债、金融债、地方债的利息收入,根据财税〔2017〕90号的规定,就是以2018年1月1日以后孳生的利息计算缴纳增值税。估值系统中也只要配置为只对2018年1月1日以后计算的利息进行增值税估值就可以。

案例:某资管计划2017年1月2日买入A企业发行的企业债,面值100元。该债券按年付息,到期一次还本。次年1月5日支付上年利息。2018年1月5日,该资管计划取A企业债支付的上年利息200万元。

解答:根据财税〔2017〕90号,虽然资管计划实际取得的债权利息收入时点是2018年1月5日,但该利息属于2017年度的利息,应该全部不交税。估值系统也只需要从2018年1月1日起,对新孳生的利息进行增值税计算。

(3) 非标利息开票问题

90号文带来一个麻烦问题,就是对于资管计划2018年2月既收到属于2017年的利息,也有2018年的利息,由于只对2018年的利息缴增值税。那2017年的利息资管计划能否给客户开票呢。是只开2018年缴税的利息票,2017年不开票;还是2017年开不征税(免税)发票,2018年利息正常开票,这个也不确定。后期需要在征管中落实。

第二:金融商品转让的买入价确认问题

(1)限售股的买入价确定问题

这里大家注意,90号文规定中:转让2017年12月31日前取得的股票(不包括限售股),这里首先要解决限售股的买入价确定问题。我们认为,90号文把限售股撇除在外,对于限售股的买入价应该按照《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)第五条规定执行:

(一)上市公司实施股权分置改革时,在股票复牌之前形成的原非流通股股份,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司完成股权分置改革后股票复牌首日的开盘价为买入价。

(二)公司首次公开发行股票并上市形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股,以该上市公司股票首次公开发行(IPO)的发行价为买入价。

(三)因上市公司实施重大资产重组形成的限售股,以及股票复牌首日至解禁日期间由上述股份孳生的送、转股,以该上市公司因重大资产重组股票停牌前一交易日的收盘价为买入价。

所以,限售股的买入价不是按照实际买入价或者12月31日的收盘价确定的,而是根据53号公告执行。这里关键是(三)中的问题不明确:

按照证监会的规定,定向限售股有两种:一种是重大资产重组中定增形成的限售股;另外一种是非公开发行定增中形成的限售股。

重大资产重组中定增形成的限售股定价规则是依据证监会《关于修改〈上市公司重大资产重组管理办法〉的决定》(中国证券监督管理委员会令第127号)第四十五条规定执行(不低于20、60、120交易日股票均价之一的90%)。

而对于非公开发行股票则是根据《关于修改〈上市公司非公开发行股票实施细则〉的决定》(中国证券监督管理委员会公告〔2017〕5号)第七条(20个交易日价格均价)

对于重大资产重组中的定增和非公开发行定增的区别,在中国证券监督管理委员会令第127号第二条有说明:即上市公司在日常经营活动以外购买资产等其他交易达到重大资产要求比例按127号令。如果上市公司按照证监会核准的发行证券文件披露募集自己用途,使用募集资金购买产、对外投资不适用127号令,应该是适用证监会5号令的。

这就意味着资管计划持有的定增股票实际上是有两种情况的。如果按照国家税务总局53号公告的规定:只有重大资产重组形成的限售股的买入价是以该上市公司因重大资产重组股票停牌前一交易日的收盘价。那我正常募集资金定向增发的限售股买入价呢,是以实际买入价计算,还是可以按照90号文的规定,以12月31日的价格或买入价来选择确定呢?这一块我们认为,对于第二种定增股票的价格,在总局没有明确文件之前,谨慎起见,还是按照实际定增买入价确定。

(2)其他金融资产的买入价确定

90号文规定了:转让2017年12月31日前取得的股票(不包括限售股)、债券、基金、非货物期货,可以选择按照实际买入价计算销售额,或者以2017年最后一个交易日的股票收盘价(2017年最后一个交易日处于停牌期间的股票,为停牌前最后一个交易日收盘价)、债券估值(中债金融估值中心有限公司或中证指数有限公司提供的债券估值)、基金份额净值、非货物期货结算价格作为买入价计算销售额。

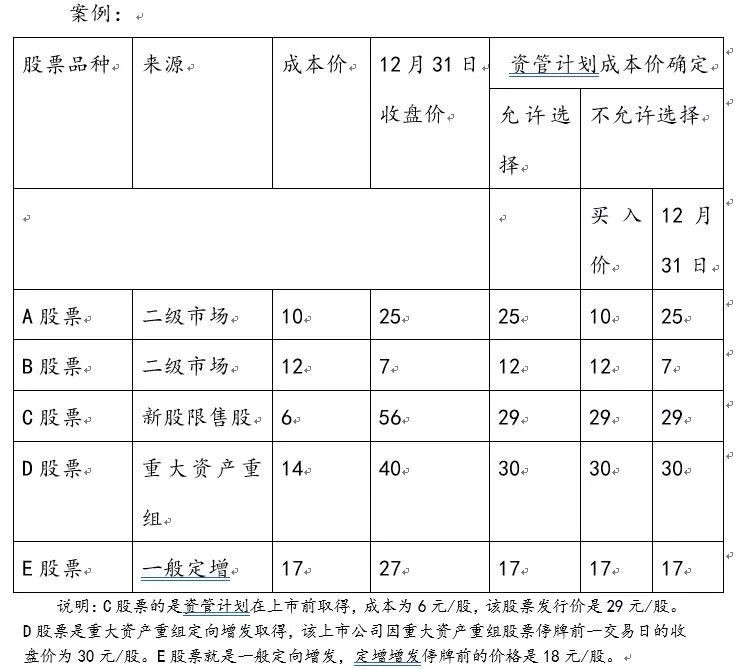

我们认为,财政部和国家税务总局应该是给予客户按具体投资品种分别选择权利的,即如果是浮盈的,以2017年12月31日价格为买入价。如果是浮亏的,选择按照实际买入价确定。

我们建议,企业应联系主管税务机关明确这个问题,如果允许选择,是一种IT参数配置方式(既买入价按照max(收盘价:成本价)来配置,这个系统实现也不复杂。关键是取数的问题),如果不允许选择,则又是另外一种IT配置方式。

其次,我们建立客户立刻和恒生和赢时胜联系,他们的系统能否支持按照不同的选择方式进行买入价的配置。特别要和IT实施商确认的是,对于限售股不是以买入价或12月31日收盘价确定的,而是有特殊的买入价确定规则,这一块系统能否识别;如果不能识别,应提供手工调整的功能。

(3)商品期货不缴纳增值税

从90号文规定来看,只有非货物期货涉及增值税问题,如果是商品期货不管是到期交割,还是未到期买卖或平仓都不涉及金融商品转让增值税。

(4)基金申购赎回增值税问题

从90号文来看,他又提到了“基金份额净值”的确认,那基金的申购、赎回究竟是否要缴纳增值税呢?这个90号文没给予明确回答。我们建议客户咨询当地税务局,如果当地税务局认可基金申购、赎回属于持有至到期,则可以IT系统按不交税配置。

当然,结合我昨天发的《资管增值税的十五个争议问题》,其实90号文发后还是有很多问题没有明确的答案,这个都直接影响到产品估值问题。当然,90号文给予的金融商品买入价的规则虽然很灵活,不过恒生、赢时胜的程序猿们又要加班了,因为这一块又要更新参数设置来实现新的政策要求。

标品增值税的计算主要依托系统,要对行业全对,要错全错。因此,财政部和税总的这部分政策一定要尽量明确,否则由于不明确导致行业内共性的问题,秋后算账对于资管行业而言是非常麻烦的事情,对金融市场会产生很大影响。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169