针对股息所得的“受益所有人”问题,9号公告在第二条基础上,专门通过第三和第四条给予了较为明确的安全港条款。不同于特许权使用费,需要综合分析经济实质,究竟谁实际承担了这项特许权的开发义务,承担开发风险,这个需要结合功能和风险做综合分析,很难给出一个非常明确的安全港条款。股息相对而言就简单一些,因为股息是基于投资行为产生的,有些公司,特别是居民个人是很容易判断实际受益人的身份的。因此,实际上9号公告第四条的1、2、3款是整个股息“受益所有人”判定的基础,即应属于

1、缔约对方政府

2、缔约对方居民且在缔约对方上市的公司

3、缔约对方居民个人

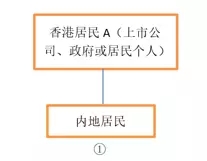

他们三类人从中国取得的所得为股息时,可不根据本公告第二条规定的因素进行综合分析,直接判定申请人具有“受益所有人”身份,这个就是9号公告解读中示例1中所说的情况:

这里稍微要注意的是第2种情况,比如一家在香港注册,实际管理机构在香港且在香港上市的公司,只要他是香港居民(一般也肯定是),其从中国取得股息,就可以根据9号公告第四条直接判定为股息的“受益所有人”。但是,如果一家在BVI注册的公司在香港上市,但由于该BVI公司的实际管理机构在香港且取得香港税务局出具的居民身份证明,这家公司从中国取得股息能直接认定“受益所有人”吗?我们认为,只要该BVI公司能取得香港税务局出具的居民身份证明,且在香港上市,是可以直接认定“受益所有人”身份的。

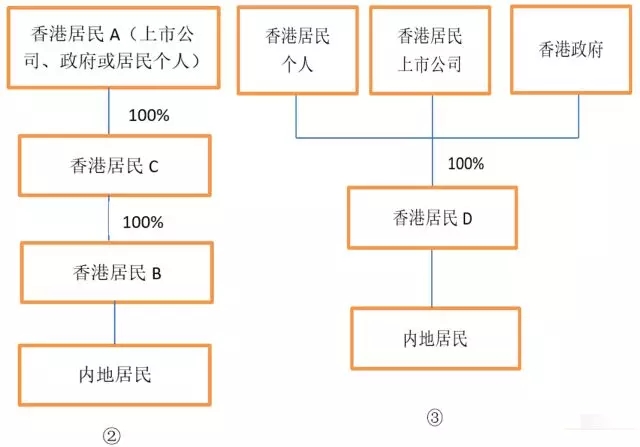

第四条第二款规定:申请人被第(一)至(三)项中的一人或多人直接或间接持有100%股份,且间接持有股份情形下的中间层为中国居民或缔约对方居民,申请人也可直接认定为“受益所有人”。这里,对应的就是9号公告解读中的案例2、3说的情形:

鉴于第四条中列举的缔约国对方政府、缔约对方居民且在缔约对方上市的公司和缔约国对方居民个人属于股息“受益所有人”的终极实体,所以,只要中间实体100%被这些终极实体控制,这些中间实体也可直接认定为受益所有人。

但是,这里有一个条件,就是,这些中间实体要同时满足两个条件:

1、必须被上述三个终极实体100%控制

2、这些中间实体必须也是这些终极实体所在国的居民企业或中国居民

这里,左边④中,由于BVI公司不是香港居民企业,因此,这种情况下,就股息所得而言,香港居民B就不能直接被认定为受益所有人。这里不能“直接”认定,是否意味着香港居民B 就无法认定为受益所有人呢?比如,如果根据相关协议的约定,香港居民B取得内地居民股息后直接就支付给了BVI公司,BVI公司立刻就支付给了香港居民A,此时能否仍可以认定香港居民B的受益所有人身份呢,个人认为根据具体情况仍然有可探讨空间的。当然,如果BVI公司因为实际管理机构在香港能取得香港居民身份证明,则不存在这个问题了。

但是,还有一个是9号公告解读中没有画出的图形,就是右边⑤中,因为9号公告说,申请人被第(一)至(三)项中的一人或多人直接或间接持有100%股份,且间接持有股份情形下的中间层为中国居民,香港居民B也可以直接认定为“受益所有人”。为什么这种结构香港居民B可以直接认定股息“受益所有人”呢,估计是这种结构下,香港居民B的股息到内地居民A,再到最上层终极实体中,最终是符合受益所有人条件,且也无避税空间,且一定程度还存在重复征税问题,即这种构架实际受益人穿透到最上层为香港居民,且该构架并无避税意图,因此可以直接认定。

但是,如果换做下面这种结构呢?

这种结构下,香港居民B上面的100%控制人不是9号公告中所指的香港居民的三类终极实体,因此,香港居民B不能直接认定“受益所有人”。但是,这里我同样想要表达的一点意思是,不能“直接认定”,并非就不能认定,只是我们需要更多的条件进行判断。正如9号公告案例解读中所称的,如果香港居民B在香港有业务实质,承担融资功能(比如房地产企业现在国内贷款收紧,香港B公司承担境外向非关联方外债融资的功能),则仍然可以结合条件认定香港居民B是股息“受益所有人”。

“直接认定”只是安全港条件,不符合安全港条款,并非就永远不能认定“受益所有人”。只是我们需要根据更多的条件去判定是否符合“受益所有人”,这个不能形成误区。同时,9号公告第三条又给出了针对“受益所有人”的两个安全港条款。第一种情况:申请人从中国取得的所得为股息时,申请人虽不符合“受益所有人”条件,但直接或间接持有申请人100%股份的人符合“受益所有人”条件,并且属于以下两种情形之一的,应认为申请人具有“受益所有人”身份:

(一)上述符合“受益所有人”条件的人为申请人所属居民国(地区)居民

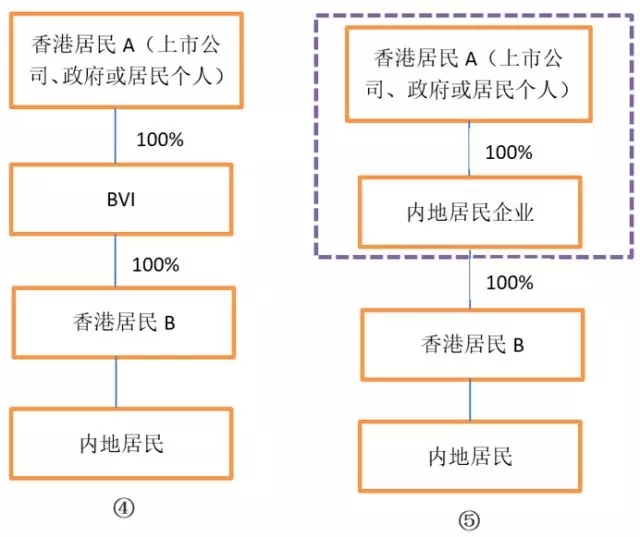

这里对应了9号公告解读中的示例4和示例5:

不同于9号公告第四条第四款,这里香港居民F并不属于第四条前三款中的香港政府、香港居民上市公司或香港居民个人这三类终极实体,而是要根据9号公告第一、二条去判断实质属于股息的“受益所有人”情况下,香港居民E也可以穿透适用。

这里,实际就导致了一个非常奇怪的问题出现,就是根据9号公告第三条第一款的规定,只要香港居民F可以认定为“受益所有人”,只要他间接100%持有香港居民E(这里100%应该是直接按照持股比例相乘算,9号公告解读没特别说明不能按照间接上层持股超过50%按100%算这种方法),不管中间层是香港居民还是其他避税地企业(比如9号公告解读中的示例5就是一个BVI),香港居民E都可以直接认定为股息“受益所有人”。但是,根据9号公告第四条第四款,在间接控制申请人的主体属于那三类终极实体时,则要求这些终极实体间接持股的中间层必须是缔约国对方居民或中国居民才能直接认定的理由何在呢,这个是否属于文件中的一个bug呢,没有合理理由啊。即我们比较图④和图⑧,这里有什么样的理由可以解释,为什么图⑧中香港居民E可以直接认定股息“受益所有人”,而图④中香港居民B反而不能直接认定呢?我们在9号公告解读中没有看到任何合理解释。

第二种情况:申请人从中国取得的所得为股息时,申请人虽不符合“受益所有人”条件,但直接或间接持有申请人100%股份的人符合“受益所有人”条件,并且属于以下两种情形之一的,应认为申请人具有“受益所有人”身份:

(二)上述符合“受益所有人”条件的人虽不为申请人所属居民国(地区)居民,但该人和间接持有股份情形下的中间层均为符合条件的人。

“符合‘受益所有人’条件”是指根据本公告第二条的规定,综合分析后可以判定具有“受益所有人”身份。

“符合条件的人”是指该人从中国取得的所得为股息时根据中国与其所属居民国(地区)签署的税收协定可享受的税收协定待遇和申请人可享受的税收协定待遇相同或更为优惠。

这一条确实说的比较隐晦,如果没有9号公告解读案例,真的实际执行中估计很难落地。好在9号公告解读中示例6给出了解读:

香港居民G投资内地居民并取得股息,新加坡居民I通过新加坡居民H间接持有香港居民G 100%的股份,虽然香港居民G不符合“受益所有人”条件,但是,如果新加坡居民I符合“受益所有人”条件,并且新加坡居民I和新加坡居民H从中国取得的所得为股息时,根据中国与新加坡签署的税收协定可享受的税收协定待遇均和香港居民G可享受的税收协定待遇相同,应认为香港居民G具有“受益所有人”身份,香港居民G可根据内地与香港签署的税收安排享受税收协定待遇。

当然,这种情况的前提条件是最终符合条件的人所在国根据其与中国协定享受的待遇一定要等于或比直接申请人更优惠,此时实质就证明符合条件的人并无通过这种构架进行股息避税的动机。当然,此时中国税务局也很精明,我不能给你享受符合条件人和中国的协定待遇,只能享受实际申请人所在国和中国的协定待遇。

对照9号公告第三条第二款的条件,下面这种情况,申请人也可以直接认定“受益所有人”享受协定待遇:

如果阿联酋居民S根据综合条件判定符合“受益所有人”条件(这个是前提条件),此时墨西哥和中国股息协定待遇是8%,中港是5%,中阿是7%。那此时内地居民向墨西哥居民M支付股息,可直接认定墨西哥居民为受益所有人,享受中墨8%的协定待遇,而不是中阿7%的协定待遇,这个也是基于无避税动机的考量。但实际在这种情况下,安全港条款意义也不是很大了,因为你还是要根据实质认定阿联酋居民S属于股息“受益所有人”,除非S是阿联酋政府、居民上市公司或居民个人。

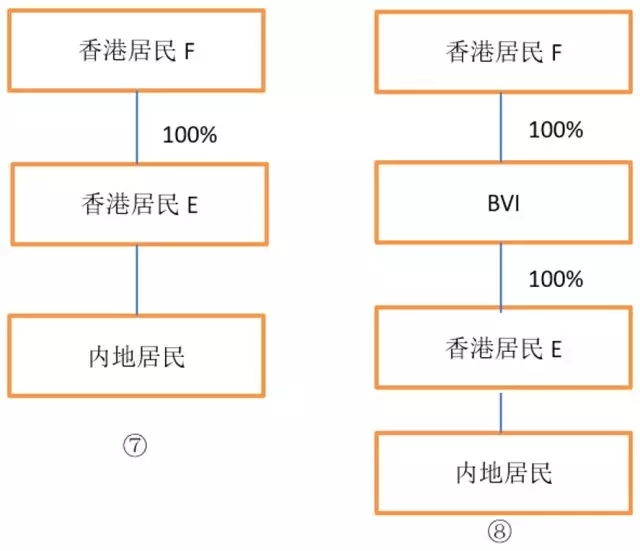

当然了,上面这些安全港条款只是一个参考,在认定时,根据“税基侵蚀与利润转移”(BEPS)第六项行动计划(防止税收协定待遇的不当授予)所说的,我们还是要小心翼翼,根据合同其他条款进行综合判断,比如下例:

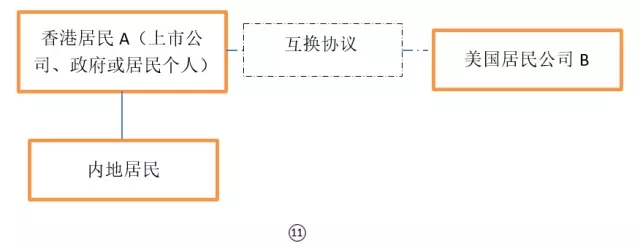

这种构架下,原则来看,香港居民A根据9号公告就可以直接认定为股息的“受益所有人”。但是,如果此时美国居民公司B和香港居民A签订了一个受益权互换协议,即美国居民公司B支付香港A公司一个固定的利息换取其从内地居民取得的股息。如果这种互换协议安排的存在,税务机关在执法中仍然可以去否定香港居民A的“受益所有人身份”身份。所以,“安全港”条款并非100%绝对安全,我们还是要做一些综合考察。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169