这一篇文章我们来谈谈股权收购中经常涉及的另外一类债务承担问题,涉及担保的“或有债务”承担问题对于股权收购对价和资产计税基础的影响。

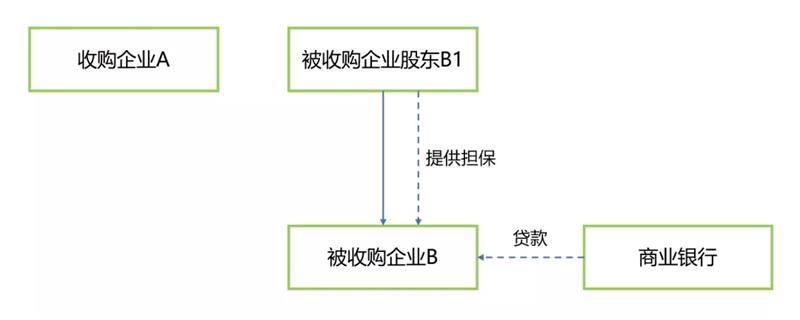

在股权收购交易中,经常会出来这一类问题。原先被收购企业B公司有一笔银行借款,鉴于B1是B公司的大股东。因此,B1公司针对这笔银行贷款向商业银行提供了对外担保服务,这个属于非常正常的商业交易行为。此时,大家可以清晰地看到,债务的主体是B公司,而不是B1公司。

在下一步的股权收购交易中,B1将B公司100%的股权转让给A公司,针对B公司股权收购的定价规则是:

被收购企业B公司股权公允价值(M)=B公司资产公允价值-B公司负债的公允价值(假设B公司负债只有这一笔银行借款Y)

现在,B1公司将B公司100%的股权转让给A公司了,此时B公司和B1之间没有任何股东关系,B1已经不再控制B公司了。因此,从商业逻辑上很自然的是B1公司肯定要取消自身对B公司这笔银行贷款的担保义务。所以,在很多股权收购的交易中,被收购企业股东一般要求,在收购交易完成后,原股东B1承担的对B公司担保义务解除,必须有新股东A来承担。

在商业实践中,B1公司担保义务的解除一般有两种方式:

方式一:通知商业银行,变更担保人,将B公司这笔银行贷款担保人从B1变更为A;

方式二:A公司收购B公司100%股权后,通过增资或股东借款方式给B公司一笔钱,偿还银行贷款。债务消失了,基于债务的担保义务自然解除。

我们在第一篇文章中说到的,在股权收购方式一中,如果收购企业A在收购B企业股权时,额外承担了B1公司欠第三方的债务,这个债务的承担肯定要作为股权收购中的对价支付部分,B1公司就这部分应计算为股权转让应税所得缴纳所得税。A公司承担的这部分债务可以增加其对B公司收购股权的计税基础。

现在的问题是,我承担的并不是B公司欠第三方的真实债务,而是B公司对于B1公司债务担保形成的或有债务。或有负债的解除或转移,是否应该算作为股权收购的价款,从而B1公司要缴纳所得税,A公司可以增加长期股权投资计税基础呢?

大家一定要注意,基本担保的“或有债务”的承担和“债务的承担”完全是两个概念。如果B公司无法偿还银行贷款Y,B1公司作为担保人为B公司偿还了,B1公司对B公司是有追偿权利的。即对于B公司而言,仅仅是债权人变化,从银行变为了B1(股东借款)。这个变化不影响B公司净资产公允价值。如果后期B1公司不需要B公司偿还,则属于B1公司增加对B公司的长期股权投资,对应增加B1公司对B公司股权的计税基础Y。所以,基于这个基本认识,大家应该意识到,在股权收购中,收购企业A自然将原股东B1针对B公司债务的担保责任承担过来,不会增加B公司净资产的公允价值,那自然收购企业A承担原股东B1的担保责任并不构成B1转让B公司股权价款的组成部分;第二,后期如果收购企业A是通过给钱给B公司偿还银行债务,从而自然解除B1的担保义务的,也和B1没有任何关系。此时,就看A和B之间的交易方式,如果A给B还债的钱是增资,则增加A对B长期股权投资的计税基础。如果A给钱给B是挂往来,对于B公司而言,仅仅是一个债务的替换,从原先欠银行的钱变成欠股东A的钱,其他一切不变。

所以,这篇文章我们要和大家说明的是,在股权收购中,类似这种担保责任转移的“或有债务”承担和B1公司真实欠第三方债务的承担是完全不一样的。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169