2020年12月30日,国家税务总局公告2020年第24号对2020年度及以后年度的企业所得税年度纳税申报表进行了修订,其中涉及资产损失与贷款损失准备金纳税调整明细表的细化修订,增设了纳税调整计算的运算规则,给部分纳税人造成困惑。下面笔者以具体案例对新旧企业所得税纳税申报表下如何填报特殊行业准备金进行分析说明,希望给各位税务从业者带去些许实务操作的帮助。

案 例

A公司为经金融管理部门批准成立的小额贷款公司,2020年度公司贷款类应收款项期初余额40,000,000.00元,期末余额30,000,000.00元,公司对贷款类应收款项按10%计提准备金,准备金期初余额4,000,000.00元,本期计提准备金-100,000.00元,核销贷款类应收款项900,000.00元,准备金期末余额3,000,000.00元;公司非贷款类应收款项期初余额15,000,000.00元,期末余额20,000,000.00元,公司对非贷款类应收款项按5%计提准备金,准备金期初余额750,000.00元,本期计提准备金300,000.00元,核销非贷款类应收款项50,000.00元,准备金期末余额1,000,000.00元;以前年度已核销的贷款类应收款项本期收回100,000.00元,以前年度已核销的非贷款类应收款项本期收回20,000.00元,本期收回已核销坏账均直接计入资产减值损失。其他调整事项略。(假设本期核销的贷款类应收款项和非贷款类应收款项中符合税法扣除条件的金额分别为410,000.00元和40,000.00元,本期收回的以前年度已核销的贷款类应收款项和非贷款类应收款项中符合税法扣除条件的金额分别为90,000.00元和10,000.00元。)

以上资料简化为表格即:

(一)旧企业所得税申报表下特殊行业准备金填报

1.A105120特殊行业准备金及纳税调整明细表填报

旧企业所得税申报表中A105120表需填报金融企业准备金的账载金额、税收金额和纳税调整金额,具体填报如下:

在本表第33行“(二)贷款损失准备金”的账载金额填报A公司账面贷款类应收款项准备金账面计提金额-200,000.00元;

根据财政部 税务总局公告2019年第86号的相关规定,A公司2020年度准予当年税前扣除的贷款损失准备金=本年末准予提取贷款损失准备金的贷款资产余额×1%-截至上年末已在税前扣除的贷款损失准备金的余额=30,000,000.00*1%-400,000.00(40,000,000.00*1%)=-100,000.00元;在本表第33行“(二)贷款损失准备金”的税收金额填报-100,000.00元;

本项目纳税调整金额=-200,000.00-(-100,000.00)=-100,000.00元。

2.A105090资产损失税前扣除及纳税调整明细表填报

旧企业所得税申报表中A105090表需填报公司各类资产损失的账载金额、资产处置收入、赔偿收入、资产计税基础、资产损失的税收金额和纳税调整金额,具体填报如下:

在本表第2行“二、应收及预付款项坏账损失”的“资产计税基础”栏填报A公司非贷款类应收款项本期符合税法扣除条件的金额40,000.00元;在本表第21行“2.其他债权性投资损失” 的“资产计税基础”栏填报A公司贷款类应收款项本期符合税法扣除条件的金额410,000.00元,本项目纳税调整金额=0.00-40,000.00-410,000.00=-450,000.00元。

3.A105000纳税调整项目明细表填报

旧企业所得税申报表中A105000表应填报收入类调整—其他和资产类调整项目-资产减值准备金两项,具体填报如下:

在本表第11行“(九)其他”的税收金额中填报本期收回的以前年度已核销的坏账中符合税法扣除条件的金额=90,000.00+10,000.00=100,000.00元。本项目纳税调整增加金额100,000.00元。

在本表第33行“(二)资产减值准备金”的“账载金额”填报A公司账面非贷款类应收款项准备金计提金额280,000.00元。本项目纳税调整增加金额280,000.00元。

本表第34行“(三)资产损失(填写A105090)”和第39行“(三)特殊行业准备金(填写A105120)”金额直接从表A105090和表A105120中取数。

综上,合计应纳税调整金额=-100,000.00 +(-450,000.00)+100,000.00+ 280,000.00=-170,000.00元。

(二)新企业所得税申报表下特殊行业准备金填报

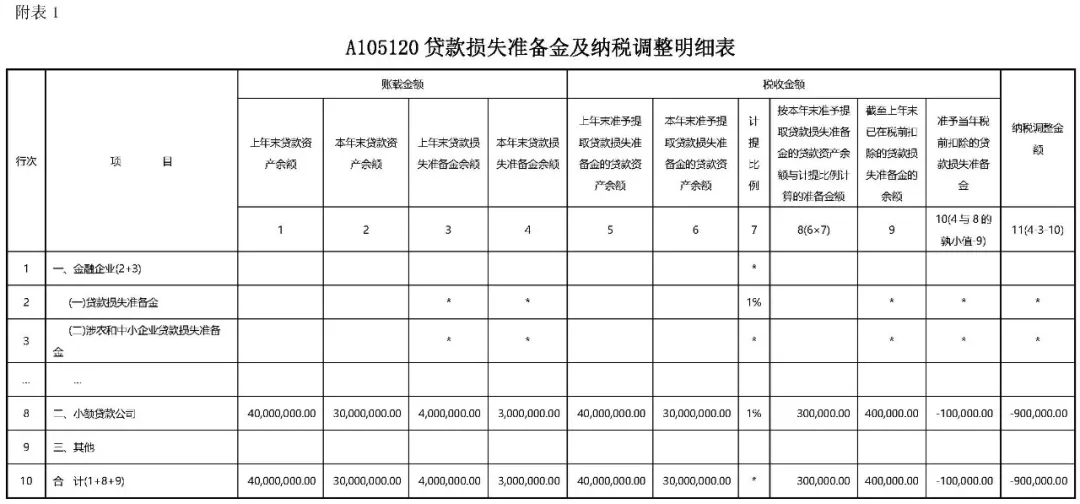

1.A105120贷款损失准备金及纳税调整明细表填报

根据修改后的填表说明,本表直接按账面贷款损失准备金期末期初余额之差与税法上可扣除的准备金期末期初余额之差两者的差额作纳税调整。具体填报如下:

在本表第8行“二、小额贷款公司”中,依次填报A公司贷款损失准备金的期末期初余额之差、税法上可扣除的准备金期末期初余额之差和纳税调整金额,本表纳税调整金额=(本年末贷款损失准备金余额-上年末贷款损失准备余额)-准予当年税务扣除的贷款损失准备金=(3,000,000.00-4,000,000.00) -(-100,000.00) =-900,000.00元。

相关金额填报详见附表1。

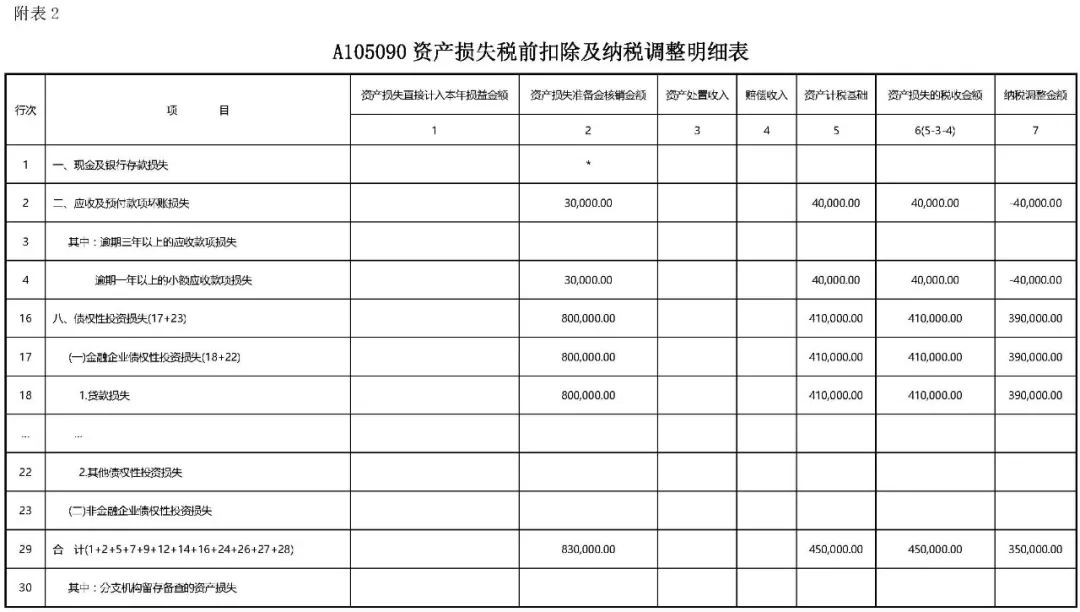

2.A105090资产损失税前扣除及纳税调整明细表填报

根据修改后的填表说明,一般行业坏账损失调整计算规则未改变,特殊行业坏账损失纳税调整公式改为“直接计入本年损益的金额+资产损失准备金核销金额-资产损失的税收金额”。具体填报如下:

在本表第2行“二、应收及预付款项坏账损失”中,依次填报资产损失准备金核销金额、资产计税基础、资产损失的税收金额及纳税调整金额,本行纳税调整金额为-40,000.00元(本期核销的非贷款类应收款项中符合税法扣除条件的金额)。

在本表第18行“1.贷款损失”中,依次填报资产损失准备金核销金额、资产计税基础、资产损失的税收金额及纳税调整金额,本行纳税调整金额=本期核销的贷款类应收款项-本期核销的贷款类应收款项中符合税法扣除条件的金额=800,000.00-410,000.00=390,000.00元。

相关金额填报详见附表2。

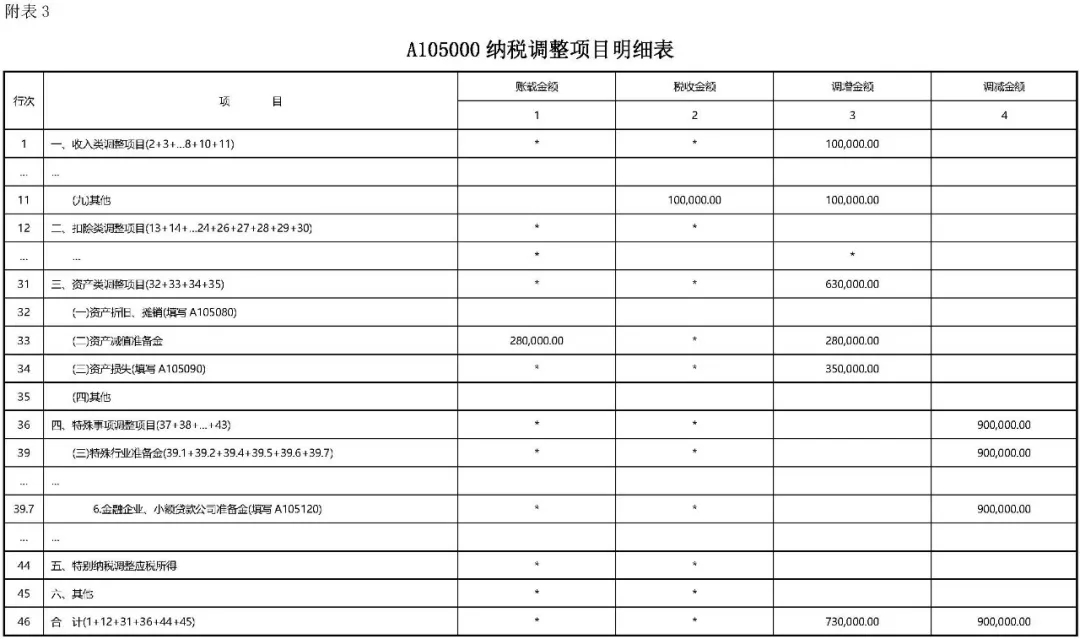

3.A105000纳税调整项目明细表填报

首先应将已作坏账损失处理后又收回的应收款项确认为其他收入,再将本期计提的非贷款类应收款项准备金进行纳税调整增加,具体填报如下:

在本表第11行“(九)其他”的税收金额中填报本期收回的以前年度已核销的坏账中符合税法扣除条件的金额=90,000.00+10,000.00=100,000.00元。本行纳税调整增加金额为100,000.00元。

在本表第33行“(二)资产减值准备金”的账载金额中填报本期非贷款类应收款项实际计提的准备金金额280,000.00元,本行纳税调整增加金额为280,000.00元。

本表第34行“(三)资产损失(填写A105090)”和第39.7行“6.金融企业、小额贷款公司准备金(填写A105120)”金额直接从表A105090和表A105120中取数。

相关金额填报详见附表3。

综上,合计应纳税调整金额=-900,000.00 -40,000.00+390,000.00+100,000.00+280,000.00=-170,000.00元。该调整金额与旧企业所得税申报表中的调整金额一致。

作者:中汇(浙江)税务师事务所 风险管理与技术部

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169