我的一些客户经常咨询我如何开展企业税收信息化的建设,对于这个问题我这几年来也一直在观察和思考。这两年伴随“营改增”的改革,我也带领团队和国内知名的软件公司合作,给部分银行开展了“营改增”税收信息化的专项咨询服务,从而对我国企业税收信息化的建设也有了一定的贴近一线的感受。5月份,我在上海参加了大企业研究所和上海匡衡信息举办的企业税收信息化的一个高峰论坛,部分在企业税收信息化方面的先行者分享了一些经验和想法,这也进一步深化了我对企业税收信息化的认识。会后,我专门也走访了几家在税收信息化软件开发已经有成熟产品和实施经验的公司,进一步了解到目前企业税收信息化建设的最新进展。

说实话,为什么越来越多的企业对于税收信息化开始关注。一方面正如大家所提到的,税务局已经开始武装自己了,金税三期、大数据管税,税务机关的信息化建设使得企业税收风险的暴露概率增大,企业意识到自己不能落后。另一方面,互联网加税务的推行,网上申报、网上办税、电子发票,这些税收信息化高速公路的建设,也使得企业建设自己的税收信息化工程成为可能,这一方面可以提高效率,另一方面可以防控企业税收风险。

但是,企业的税收信息化究竟应该从哪儿入手,是针对某个税种建立税收信息化系统,还是更宏大一些建立企业全税种的信息化管控系统呢,这个可能是很多企业困惑的地方。换句话说,企业的税收信息化建设首先需要寻找一个落脚点或突破口。从这次高峰论坛来看,大家几乎都不约而同的选择了从增值税发票信息入手,逐步构建企业的税收信息化系统,通过增值税发票信息的运用来给企业其他业务流程的自动化赋能。

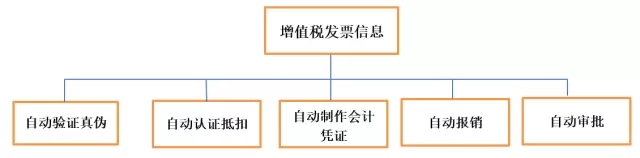

为什么大家都不约而同的选择了从增值税发票信息(销项税发票、进项税发票)入手去构建企业的税收信息化系统呢?其实很简单,企业的增值税发票数据是标准化和结构化的数据,只有有了这些标准化和结构化数据,才能为后期的开发和运用提供信息基础,否则巧妇也难为无米之炊。比如,一些企业已经能够实现采集企业所有报销发票(包括专票、普票、电子发票)的信息,实现发票的真伪验证、电子发票重复报销验证、增值税专用发票的自动认证抵扣。同时,在第一阶段企业采集了增值税发票的全票证信息,对接企业的ERP系统,可以自动生成会计凭证,从而部分实现了会计核算信息的标准化,避免了同样的业务不同人核算不同的方法。同时,增值税发票信息还可以为报销系统赋能,设置一定的权限实现自动报销。那也可以和企业的内控审批系统结合,设定一定的审批规则,实现机器人的自动审批。这些在一些大型企业已经完全实现了。

这个给我们的启示就是,企业的税收信息化有一个前提条件,就是基础数据来源必须是标准化和结构化的。如果企业本身业务系统和财务系统的信息化水平就很差,贸然开展税收信息化建设必然事倍功半。比如,我们在和国内某家大型软件公司给银行进行增值税系统信息化建设中就发现这个问题。如果该金融机构的财务信息系统很完备,核算的颗粒度很细,完全满足“营改增”的价税分离、进项税转出识别、开票信息识别,那这家企业的增值税系统构建就比较简单。如果这家金融机构财务系统本身就很乱,别人对于利息收入用了30个明细科目进行核算,但你家只有2-3个科目核算,财务系统数据无法满足价税分离和开票信息需求,那软件公司就需要从业务系统中提取数据后进行加工,加工完了还要和财务系统数据进行比对验证,如果你的业务系统又多,信息化程度有差,那增值税信息化建设的过程就很崩溃,最终实现的效果也很差,经常容易出错。所以,我们发现,增值税信息化系统搞得比较好的那几家银行都是原来新准则财务系统就是找这家软件公司做的,当时建立财务系统时已经系统梳理了和业务系统之间的关系,增值税系统可以直接从财务系统取数就基本能满足“营改增”的核心需求了。

因此,企业的税收信息化系统的建设从哪儿入手,何时入手一定要考虑企业现有系统的信息化水平。如果企业自己的信息化系统还比较薄弱的情况下,税收信息化系统的建设中会遇到无数的坑,到最后肯定无功而返。就好比我们上面说到的基于增值税发票这种标准化数据源收入,你如何高效获取发票信息就并非大家想象这么简单。因为在增值税专票勾选平台或普票二维码信息只包含了发票的部分信息,增值税发票的全票面信息在增值税发票查验平台。企业即使通过OCR抓取全票面信息,那也要实现和发票查验平台获取信息比对才能进入下一步运用。因此,如何实现100%准确率的高效获取增值税发票全票面信息,就这一个点也许就存在很多坎,更不要说企业在税收信息化建设中需要获取其他信息中遇到的问题了。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169