我们在对很多创投基金、私募股权投资基金服务的过程中发现,多数私募基金投资人的税务风险意识较为薄弱,难以满足私募股权投资基金长远健康发展的税务管理要求。随着税务机关对于有限合伙制创业投资基金、私募股权投资基金的监管越来越严格,私募基金面临的潜在税务风险犹如高悬头顶的达摩克利斯之剑,一旦触发,随之而来的补税、滞纳金以及罚款将给很多私募基金投资者带来难以承受的压力。

近期,为了响应国家鼓励创业投资发展的号召,财政部、国家税务总局又给创投行业发了一个大红包——财税[2017]38号文明确,公司制创投企业、有限合伙制创投企业合伙人及天使投资个人可按照其对初创科技企业投资额的70%抵减应纳税所得额。这一规定使得国税发[2009]年87号、财税[2015]116号文件规定的税收优惠范围继续扩大,不同组织形式的创业投资人均可享受优惠。

文件一发布,创业投资人反响强烈,这对于行业来说是一个重大利好。要知道一个成功的创业投资项目,后期可能给投资人带来几倍甚至几十倍的收益,而不管是企业所得税、个人所得税还是投资过程中的各项税费,都会从投资人的收益蛋糕中切走一大块。虽然为国家税收多做贡献是各行各业义不容辞的责任和义务,但是投资回报的四分之一甚至更多要被税收拿走,同时还要承担许多项目投资失败造成亏损的风险,着实给投资人的积极性带来了巨大的打击。好在新政策一出,国家把拿走的蛋糕又还给投资人一大块,让更多的投资人享受政策改革的红利。

投资人一边叫好的同时,创投企业的财务人员可犯了愁。有限合伙制创投基金的财务税务核算本来就是一大难题,从会计处理、税款计算到纳税申报各个环节都存在各种各样的问题。基础工作还没做好,再看看89号、81号、38号这几个文件,各个文件规定的投资标的、抵扣时间、抵扣限额、可抵扣范围等多种要素好像相似又各有差别,实际操作起来可真是太复杂了。到时候投资人发现优惠政策出来后自己的税负没有下降,要来追究税务核算端的责任,动辄几百上千万的税款财务人员如何承受得来?

为了让财务人员直观感受一下未来的工作任务和工作量,我们通过一个日常业务案例来分析从投资业务发生到最终满2年符合条件时进行限额抵扣的一系列过程中,创业投资企业所需要进行的一系列税务管理事项。

案例背景

个人王某是一位天使投资人, 独立投资初创科技公司, 同时会也和其他法人共同出资成立合伙创投企业来进行初创科技公司和未上市中小高新技术企业的投资业务。

1、 2015年发生业务如下:

(1)1月份

①1月6日王某、甲公司成立合伙创投A,合伙协议约定的出资比例为2:8。1月20日合伙创投A投资初创科技公司a1,实缴出资额为1000万;

②1月15日王某、甲公司成立合伙创投C,合伙协议约定的出资比例为4:6,均为实缴出资。1月25日合伙创投C投资未上市中小高新技术企业c1,实缴出资额为900万;

③1月10日王某、乙公司成立合伙创投D,合伙协议约定的出资比例为1:9,均为实缴出资。1月30日合伙创投D投资未上市中小高新技术企业d1,实缴出资额为500万。

(2)7月份

7月15日王某作为天使投资人投资初创科技型企业E,实缴出资额为100万。此时,各合伙人对各合伙企业的投资关系图一所示:

.jpg)

2、2016年发生如下业务:

(1)1月份

①合伙创投A投资初创科技型企业a2,认缴出资200万,当期实缴出资180万;

②王某、甲公司成立合伙创投B,合伙协议约定的出资比例为3:7。当月合伙创投B投资初创科技型企业b1,投资额为300万;

乙公司向甲公司转让其持有的合伙创投D全部份额。

③甲公司单独投资初创科技公司F,实缴投资额为100万。

此时,投资关系如图二所示:

.jpg)

3、2017年发生如下业务:

(1)1月份

2017年合伙创投A补齐投资初创科技型企业a2剩余出资额20万。

(2)2017年年末

年末各合伙创投企业经调整后的应纳税所得额情况如下:

.png)

其中:

①合伙创投A应纳税所得额为-200 万元;

②合伙创投B应纳税所得额为480万元,其中从被投资企业分得的股息红利所得80万元;

③合伙创投C应纳税所得额为400万元,均为股权转让所得;

④合伙创投D应纳税所得额为500万元,均为股权转让所得。

此时,投资关系如图三所示:

.jpg)

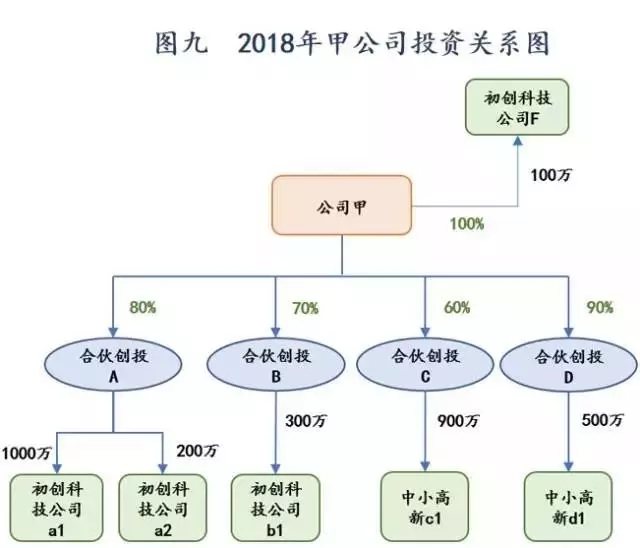

4、2018年发生如下业务:

(1)1月份

2018年王某转让20%初创科技公司E的股权,取得转让所得80万。

(2)2018年年末

年末各合伙创投经调整后的应纳税所得额情况如下:

.png)

①合伙创投A应纳税所得额为500万元,均为股权转让所得;

②合伙创投B应纳税所得额为400万元,均为股权转让所得;

③合伙创投C应纳税所得额为800万元,均为股权转让所得;

④合伙创投D应纳税所得额为900万元,均为股权转让所得。

此时,投资关系如图四所示:

.jpg)

案例解析

1、2017年:

合伙创投企业A投资初创科技公司a1和合伙创投企业C投资中小高新技术企业c1符合满2年条件,可适用限额抵扣政策。

第一步 在合伙企业层面计算合伙企业应纳税所得额。

填写《个人所得税生产经营所得纳税申报表(A表)》,本案例不再计算描述。

第二步 按照合伙协议的约定将合伙创投企业应纳税所得额进行分配。

进行台账登记个合伙企业的应纳税所得额分配情况,如表一《合伙企业应纳税所得额分配表》。

.jpg)

第三步 计算合伙人可抵扣限额:

1、计算个人合伙人的两个可抵扣限额:

(1)直接投资初创科技公司的可抵扣限额n1

(该可抵扣限额按照个人投资各个初创科技公司分别计算,注销清算前不能互抵)

(2)通过合伙创投企业投资初创科技公司的可抵扣投资限额n2

(该抵扣限额在不同合伙企业之间可以混抵)

王某单独投资初创科技公司E的投资期限满2年,但是没有转让,不可以进行限额抵扣。因此,n1=0。

2017年通过合伙创投企业A间接投资的a1符合满2年条件,可以限额抵扣。

因此,n2=140万

.jpg)

2、计算法人合伙人的三个可抵扣限额:

(1)通过合伙创投企业投资中小高新技术企业的可抵扣限额z1

(该限额只能抵扣投资中小高新企业的合伙创投企业所分回的应纳税所得额)

(2)通过合伙创投企业投资初创科技公司的可抵扣限额z2

(不同的合伙创投企业之间可以混抵)

(3)直接投资初创科技公司和未上市中小高新技术企业的可抵扣限额z3

(该抵扣限额可以抵扣法人合伙人的全部应纳税所得额)

三个抵扣限额的可抵扣范围的关系如图六所示:

.jpg)

2017年,通过合伙创投企业C间接投资的中小高新技术企业c1符合满2年条件,因此z1=378万;

通过合伙创投企业A间接投资的a1符合满2年条件,因此,z2=560万;

直接投资的初创科技公司F未满足2年条件,因此,z3=0

第四步 计算合伙人的应纳税所得额

1、计算个人合伙人的应纳税所得额

(1)计算个人合伙人从合伙创投企业分得的股息、红利所得

(2)计算个人合伙人从合伙创投企业分得的经营所得

(3)个人从直接投资的初创科技公司取得的所得

王某2017年从合伙创投企业分得股息80万,按照“利息、股息、红利所得”缴纳个人所得税;从合伙创投企业分得经营所得为330万,可抵扣投资额z2=140万,因此,2017年王某按照“个体工商户生产经营所得”缴纳个税的应纳税所得额为190万。

2、计算法人合伙人的应纳税所得额

(1)计算法人合伙人通过符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得

(这里的符合条件指符合满2年条件)

(2)计算法人合伙人通过不符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得

(同上)

(3)计算法人合伙人通过合伙创投企业间接投资初创科技公司所分得的经营所得

(4)计算法人合伙人从直接投资的初创科技公司、中小高新技术企业取得所得

2017年,甲公司从符合条件的合伙创投企业C分得所得240万,可以抵扣的限额为378,剩余未抵扣金额为138,结转下一年抵扣。甲公司从不符合条件的合伙创投企业C分得所得450万,通过合伙创投企业B间接投资初创科技公司b1分得的经营所得为336万。可抵扣限额z2为560万,因此,2017年甲公司实际应纳税所得额为226万。

.jpg)

2、2018年:

间接投资方面:合伙创投企业A投资初创科技公司a2和合伙创投企业B投资初创科技公司b1以及合伙创投企业D投资中小高新技术企业d1符合满2年条件,可适用限额抵扣政策。

直接投资方面:王某作为天使投资人直接投资的初创科技公司E产生股权转让所得,同时,甲公司直接投资的初创科技公司F满2年,可以适用限额抵扣政策。

第一步 在合伙企业层面计算合伙企业应纳税所得额。

第二步 按照合伙协议的约定将合伙创投企业应纳税所得额进行分配。

第三步 计算合伙人可抵扣限额:

1、计算个人合伙人的两个可抵扣限额:

(1)王某直接投资初创科技公司的可抵扣限额n1=70万

(2)王某通过合伙创投企业投资初创科技公司的可抵扣投资限n2=88.2万

2、计算法人合伙人的三个可抵扣限额:

(1)甲公司通过合伙创投企业投资中小高新技术企业的可抵扣限额z1=315万

(2)甲公司通过合伙创投企业投资初创科技公司的可抵扣限额z2=247.8万

(3)甲公司直接投资初创科技公司和未上市中小高新技术企业的可抵扣限额z3=70万

第四步 计算合伙人的应纳税所得额

1、计算个人合伙人的应纳税所得额

(1)王某从合伙创投企业分得的股息、红利所得=0

(2)王某从合伙创投企业分得的经营所得=630万

(3)王某从直接投资的初创科技公司取得的转让所得=80万

2018年王某的实际应纳税所得额为=551.8万

2、计算法人合伙人的应纳税所得额

(1)甲公司通过符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得=810万

(2)甲公司通过不符合条件的合伙创投企业间接投资中小高新技术企业所分得的经营所得=480万

(3)甲公司通过合伙创投企业间接投资初创科技公司所分得的经营所得=680万

(4)甲公司从直接初创科技公司、中小高新技术企业取得所得=0

因此,2018年甲公司的实际应纳税所得额为1337.2万

创投企业的关注重点

从上面的分析我们可以看到,若要准确适用抵扣政策、及时抵扣满足条件的投资额,需要企业建立完善的制度与台账,实际上创投企业对整个过程的管理是非常复杂的,这个案例只是分析了投资行为的税务问题,实际业务中还会涉及到业务合规性管理、风险把控等问题。我们团队在金融税务专家赵国庆的带领下,服务了国内很多创投企业,在日常业务经验的基础上,我们认为只有建立风险管理制度,企业的税务管理才能做到合法合规。

我们的服务

我们在服务部分私募股权投资基金的过程中,也发现部分基金管理人越来越意识到税务风险的重要性。鉴于私募股权投资基金的运作特点,专业税务服务的外包势在必行。我们目前开始为一些私募基金公司建立一套从企业基本投资信息-纳税申报-合伙人投资台账管理-合伙份额计税基础台账管理-税收优惠限额-应纳税所得额计算的税收风险管理体系和制度,并探索利用信息化手段实现从投资项目信息登记到纳税申报数据生成的全流程管理模式,保证私募股权投资基金充分享受国家税收优惠政策、避免重复征税和有效防范税收风险。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169