对于企业减资中的股东的税务处理问题,一直是大家热议的焦点。其中涉及到等比例减资、不等比例减资的股东税务处理问题。同时,近年来税务机关对于所谓不公允减资的税务问题也开始逐步关注,但对于如何认识不公允减资以及如何处理不公允减资中的税务问题,我认为目前在实务界还没有一个共识。

所以,我们这篇文章就根据我国的现行减资税收规定,结合美国税法中对于减资税务处理的做法来谈谈减资中的税务问题。

一、企业减资中的所得性质界定问题

其实,中国的企业所得税制度和美国的企业所得税制度基本也是类似的,都是所谓的古典所得税制度,即存在经济性重复征税问题,即所得在公司层面要缴纳企业所得税,然后在个人股东层面的股息还要缴纳个人所得税。但是,对于企业股东取得的股息给予免税,这个在中、美的做法也是类似的。基于背后的原因,美国税法也说了,我们的所得税制度中的经济性重复征税,只是对所得的“双重征税”(double taxation),在正常情况下,不能出现对所得的三重(triple)甚至多重(multiple)征税(taxation),这样税负就太高了。所以,美国税法和我们一样,都给予了符合条件的企业股东从被投资企业取得的股息所得免税待遇。只不过这个所谓的“符合条件”在中、美各自的所得税制度背景下各有差异,但基本意图大家应该还是一致的。

正如美国税法教材中所强调的,我们一般对于企业的分配行为需要区分三种性质,即企业向股东的分配究竟属于下面那种情况:

1.股利分配(Dividend)

2.减资分配(Redemption)

3.清算分配(Liquidation)

因为,这三种分配的税务处理是不一样的,如果分配中属于股利的部分,是涉及到要征收所得税的。而分配中属于资本收回的部分(recovery of capital)并不涉税,而分配中超过资本收回的部分则属于资本利得收益,需要缴纳资本利得税。

当然,我们可以看到,我国的税法在这一点的处理上和美国的观点也是基本一致的,在企业所得税上:

减资分配行为:

《国家税务总局关于企业所得税若干问题的公告》(国家税务总局公告2011年第34号)

五、投资企业撤回或减少投资的税务处理

投资企业从被投资企业撤回或减少投资,其取得的资产中,相当于初始出资的部分,应确认为投资收回;相当于被投资企业累计未分配利润和累计盈余公积按减少实收资本比例计算的部分,应确认为股息所得;其余部分确认为投资资产转让所得。

清算分配行为:

《财政部 国家税务总局关于企业清算业务企业所得税处理若干问题的通知》(财税〔2009〕60号)

被清算企业的股东分得的剩余资产的金额,其中相当于被清算企业累计未分配利润和累计盈余公积中按该股东所占股份比例计算的部分,应确认为股息所得;剩余资产减除股息所得后的余额,超过或低于股东投资成本的部分,应确认为股东的投资转让所得或损失。

也就是说,对于被投资企业减资、清算分配行为,我们对于企业股东,和美国税法一样,是要区分股息所得、投资成本的收回和转让收益这三个部分分别处理的。其中,属于股息所得的部分,可以免征企业所得税。

但是,对于被投资企业减资、清算,涉及个人股东如何进行税务处理在中国税法下并无明确的规定。鉴于我国个人所得税中,股息所得和股权转让所得的个人所得税税率都是20%,加之目前我国对于财产转让所得只能按单笔计算,盈亏不能在不同笔的财产转让所得中互抵。因此,目前在税收征管实践中,我们对于被投资企业减资、清算分配中,对于自然人股东就基本没有严格按照企业股东一样去处理,而是直接按照减资、清算分配环节,自然人股东取得的收入减去其对应的投资成本,全部确认为财产转让所得,按照20%缴纳个人所得税。这样,就可以实现转让亏损和股息所得可以互抵,从而避免多缴纳个人所得税。这种征管实践安排,在中国目前个人所得税制度体系下算是一个合理的安排。但是,正如刘昆部长在《健全现代预算制度》中提到的,未来我们综合所得的征收范围要进一步扩围,股息所得未来有可能纳入综合所得的征收范围。这样,中国个人所得税制度就越来越像美国一样了,即股息所得属于一般所得,适用比较高的个人所得税税率。但是财产转让所得就属于资本利得,适用的税率比较低。如果这样改革了,那我们后期个人所得税制度安排中,对于减资、清算分配行为,在个人所得税中就必须严格区分股息所得和财产转让所得(损失),因为综合所得和资本利得税率不同,不能互抵,这个是未来我国综合所得制度扩围后需要考虑的问题了。当然,美国现行制度中的很多做法我们后期个人所得税制度改革可以借鉴。

二、等比例减资中的税务争议问题

其实,很多税务问题的答案首先要符合直觉和经济利益诉求。比如,我们假设A1、A2、A3三个股东投资设立一个A公司,比例分别是60%、20%和20%。对于等比例减资而言,就是在减资前后,A1、A2、A3这三个股东对于A公司的持股比例没有发生任何变化。所以,从经济利益和直觉的角度来看,这三个股东对于减资从公司拿走的钱,究竟属于股息、还是属于资本的收回,其实从经济利益角度来看影响也不大。

不过,从税收角度来看,美国税法认为,毕竟股息所得属于一般性所得,为了避免延迟股息所得的确认,甚至对于个人股东而言,出现将股息所得转换给资本利得的风险,那对于等比例减资行为而言,美国税法是优先认定为股息分配行为,只有将全部的股息分配完了,后面才认定是资本的收回。

而减资在中国税法规定中,根据国家税务总局2011年34号公告规定,我们对于企业股东是要区分股息所得、资本的收回和股权转让所得(损失)的。这就是中国税务报上的一篇文章《境外关联方减资情形不同则税务处理大不相同》中的第一个案例:

C房地产公司(非上市公司)成立于2009年,注册资本(实收资本)5000万元,由境外非居民企业A公司出资1250万元直接持有25%的股权,A公司境内关联方B公司出资3750万元持有75%股权。2019年12月,C公司全体股东决定同比例减资,注册资本变更为1000万元。C公司2019年末资产负债表留存收益800万元,股东出资和减资均采用货币方式,不曾以未分配利润和盈余公积转增过资本。

税务机关认为,这个属于等比例减资,既然纳税人就是减少的注册资本,没有减少盈余公积、未分配利润,那这次减资就完全属于资本的收回,不存在股息分配,不涉及企业所得税。

我个人也是认同这种观点的。虽然总局2011年34号公告有规定,但是我们也不必过于死磕这个规定,同样也无需照搬美国做法,因为美国做法有他特殊的制度背景。

鉴于我国目前的股息分配必须是基于你有累计可分配税后利润(而美国即使累计可分配税后利润为负数,只要当年税后可分配利润为正数也可以认定为股息),且我国实行的是注册资本公示制度。所以,我们在等比例减资环节,根据企业的会计和工商的处理,如果企业会计和工商上都是仅减少注册资本的,按照34号公告去按比例确认股息所得,剩余作为资本收回,这会导致税收上的可供分配利润和会计不一致,税收上的投资成本和会计、工商也不一致。也就是我们硬按34号公告的比例去拆,就要建立详细的台账去核算税务、会计和工商的差异,这种征管成本是很高的。因此,对于等比例减资而言,由于不存在利益输送问题,可能存在一点股息递延的筹划安排,但是,从税收征管成本,结合中国会计、商事制度背景来看,等比例减资的税务处理遵从企业会计、工商做法去处理,即企业会计减少了未分配利润、实收资本就按他会计减少的部分确认股息和资本的收回,如果只是减少实收资本,就全部作为资本的收回,这种做法更加的便捷,征管成本也更低,且也无严重的避税问题。

三、不等比例减资与公允减资的税务问题

正如中国税务报这篇《境外关联方减资情形不同则税务处理大不相同》写的,对于不等比例减资才是需要重点关注的问题,而只有不等比例减资,减资前后股东的持股比例发生了变化,存在利益转移问题,这里才涉及所谓的公允减资和不公允减资的问题。但是,如何认识不公允减资,实务中我们应该这样去看。

首先还是从基本的直觉和经济利益角度去看。我们举一个例子:

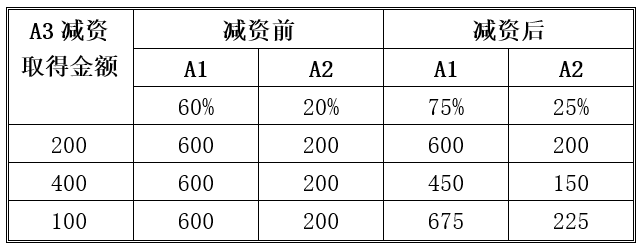

我们假设A1、A2、A3三个股东投资设立一个A公司,比例分别是60%、20%和20%。假设A公司的公允价值是1000万。

现在我们假设A公司定向减资实现A3的退出,那退出后,A公司的股权比例就是A1占75%,A2占25%。

那这种不等比例减资行为,我们如何看待属于公允还是不公允呢?我们应该这样来看,假设A公司对A3定向减资支付的价款分别是如下三种情况:

1.200万

2.400万

3.100万

此时,我们来看一下减资前后,A1和A2持有A公司股权对应的实际价值的变化:

基于这种理想状态下的情况模式,我们就可以看出公允减资和不公允减资的区别了。在理想状况下,A公司公允价值是1000万,A3占20%,全部减资将其退出就应该从A公司拿走200万。但是,如果他拿走的不是200万,比如是400万或者100万,这都属于不公允减资的情况,那怎么看不公允减资的税务后果,就是看减资前后存续股东在不等比例减资前后的权益变化。

我们看到,如果是不等比例公允减资,在减资前后,现存股东的权益是没有任何变化的。但是,如果存在不公允减资,A3拿走多了(400万),则现存股东减资后的权益就少了。而A3拿走少了(100万),则现存股东减资后的权益就变多了。

因此,对于不公允减资的税务处理,分析框架如下:

1.看清楚不公允减资的利益输送方向(不能仅看现象,简单认为不公允减资是股权转让行为)

2.分析利益输送的原因(可能是工资所得、可能是其他类型所得)

3.根据具体的原因界定所得的性质并据以征税

当然,这是一个理想化的分析思路,在税收征管实践中,应该遵从企业股东的合理决策,不能机械的去看,毕竟不等比例减资是某个股东的单项退出,不能完全按公允价值来前后看。比如,虽然减资前A公司公允价值是1000万,但其中400万的公允价值属于限售股当下还没有实际变现,但A3现在退出是要拿真金白银走的,实际不可能按现在这个限售股价值给A3钱,再加之A3现在退出也不承担未来企业经营风险了。因此,在不等比例减资中,A3退出在符合独立交易原则下拿到的钱不一定就等于200万,这个属于各个股东之间公平协商的结果。

所以,在税务执法过程中,我们应该要保持一个合理的容忍度。不能简单的变成,减资前一定要企业出具一份评估报告,然后按照减资后某个股东拿走的钱,机械地按我们上面的算法来看减资前后现存股东权益价值的变化,并据此要求股东交税。应该按照风险管理和反避税的思路,对于其中存在明显利益输送的问题开展税务调查。否则,税务过于提前的介入到企业股权转让、增资、减资行为的公允价值判断中,简单地一切以提供评估报告来衡量企业股权转让、增资、减资行为的公允性,会严重干扰企业的正常交易行为。毕竟对于企业的公允价值,不是二手房,根本无法通过评估报告就能看出公允价值的。企业是承担各种风险的市场运行主体,他的价值本身就是无法合理评估的。而通过市场不同主体对企业股权进行不断交易形成的价格才是对企业股权公允价值的最佳体现,这也是资本市场发挥企业价值发现功能的重要体现。

作者:中汇税务集团合伙人/全国技术总监 赵国庆

本文版权属于作者所有,更多与本文有关的信息,请联系我们:

电话:010-57961169